|

|

|

|

|

|

|

|

|

|

Региональные инвестиционные фонды. Фонды инвестиционные рфВиды инвестиционных фондов – большой выбор для разных возможностей

Главным стимулом развития любой экономики (даже самой примитивной) является постоянное расширение в пространстве и времени рынка продукции, накопление и увеличение богатства, стимулирование потребления и воспроизводства той материальной базы, которая собственно и является главной ее основой. В современном мире постиндустриальной экономики, основанной на информации, знаниях, нематериальных активах и стремительного расширения рынков услуг, основополагающим императивом или моделью развития бизнеса становится концентрация на вложении капитала в будущее, чем в утилитарное, повседневное потребление (здесь и сейчас). Этот императив (заложенный в послевоенные 50-е годы прошлого века) предопределил формы нового экономического поведения (как отдельных домохозяйств, так и целых стран), которые основаны на принципах увеличения капитальной стоимости во времени или инвестирования.Основной причиной появления такой формы инвестирования как создание специальных организаций — фондов, стало развитие (в первую очередь США и Европы) различных пенсионных программ, основная задача которых состояла в том, чтобы сохранить способность человека потреблять товары и услуги на привычном уровне до самой глубокой старости. Собственно этим и объясняется тот очевидный факт, что основными клиентами океанских круизов, дорогостоящих медицинских услуг, предметов роскоши и прочих сокровенных материальных благ являются именно представители старшего пенсионного поколения стран «золотого миллиарда». Таким образом, можно констатировать, что именно переориентация потребления с текущего на будущее (трансформация во времени) стала основой развития такого сектора мировой экономики как инвестирование, с помощью различных специализированных институтов — фондов. Содержание статьи Виды и классификация инвестиционных фондов в современной экономикеКак видно из сказанного выше, основной задачей организации, занимающейся инвестированием, является создание добавленной стоимости в будущих периодах. Во многом эта деятельность схожа с обычной коммерческой деятельностью, как, например, инвестирование компанией своих или привлеченных активов в развитие производства. Но в данном случае, инвестирование как таковое не является основным бизнесом производственной (или иной подобной) корпорации. Что же касается инвестирования как отдельного вида бизнеса, то основным видом деятельности инвестиционного фонда является осуществление вложений средств (как привлеченных, так и своих собственных) в различного рода активы (начиная от недвижимости и бриллиантов и заканчивая пакетами акций транснациональных компаний), которые за счет увеличения своей цены в будущем создают дополнительную маржинальную стоимость, или, проще говоря, прибыль. На текущий момент существует много различных подходов в определении инвестиционных фондов, их типологии и классификации. Наиболее разумным представляется их классифицировать по следующим параметрам и признакам:

Приведенная выше классификация инвестиционных фондов является довольно укрупненной, и естественно, что при более детальном рассмотрении этого вопроса можно определить более 150 разновидностей инвестиционных фондов, не говоря уже об их комбинированном сочетании. Виды инвестиционных фондов в РФ и их перспективаПрименительно к России тема развития инвестиционного бизнеса может быть разделена на несколько этапов, начиная от первых ваучерных фондов и заканчивая современными формами коллективного инвестирования. На текущий момент основными типами инвестиционных фондов являются:

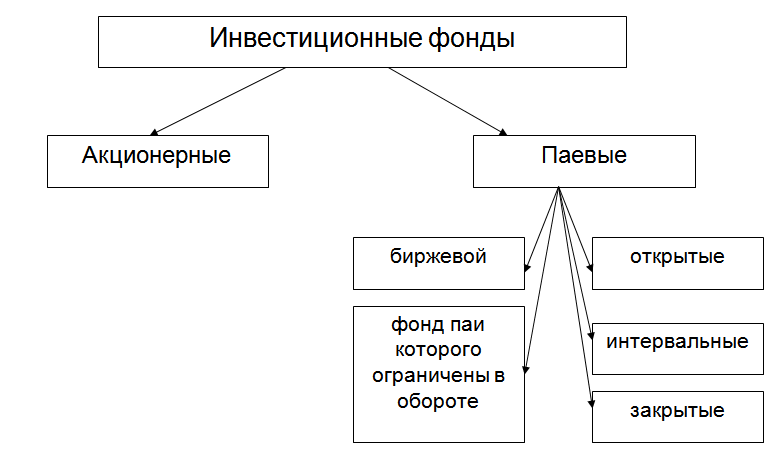

Наибольший интерес представляет, конечно же, сектор коммерческого инвестирования, который в России представлен следующими формами и типами фондов (см. рисунок)

Существующие типы ПИФ в России предполагают для инвестора три (основных) варианта вложения своих денег:

Что касается других видов инвестиционных фондов в России, то следует признать, что их развитие находится только на самом начальном этапе. Это обусловлено неустойчивостью экономической системы страны и повышенными рисками инвестирования. tv-bis.ru Региональные инвестиционные фондыПонятие и сущность региональных инвестиционных фондовВ соответствии с законодательством, а именно Бюджетным Кодексом РФ в стране существуют инвестиционные фонды (далее ИФ) на региональном уровне. Рассмотрим более подробно. Определение 1 Региональные ИФ - это фонды, ведущие свою деятельность и основанные в территориальных субъектах РФ. Потребность создания ИФ в регионах очень высока. Это связано с ростом роли каждого региона в общем социально-экономическом развитии России, где главным стимулом выступают инвестиции. Так создание таких фондов снижает нагрузку на бюджетные средства регионов в аспекте улучшения инвестиционной притягательности. Этот механизм осуществляется через частное и государственное партнерство. Так, важно, что региональные ИФ оказывают помощь на принципах частно – государственного партнерства, что часто оказывается выгодным как для инвестора, так и для региона. Замечание 1 Обратите внимание, что изначально такой механизм стал реализовываться в Камчатском крае, начиная с 2008 года. Наиболее приоритетными проектами стали:

В настоящее время в практически каждом регионе существует Инвестиционный портал, на котором можно получить всю информацию о планируемых, реализуемых и реализованных инвестиционных проектах, льготах и преимуществах. ИФ работают с различными видами проектов, начинающими предпринимателями, молодыми предпринимателями, социальными предпринимателями, действующим бизнесом, экспортерами, инноваторами, инвесторами. При этом рассматриваются проекты как на стадии бизнес-плана, так и проекты существующих компаний с размерами бизнеса от микро- до крупных предприятий. Аспекты праваЧтобы в регионе был создан такой региональный ИФ, необходимо издать об этом закон на уровне региона. Такой закон будет регулировать деятельность такого фонда и легализовать его. Замечание 2 Создание ИФ в Краснодарском крае регламентируется Законом «О стимулировании инвестиционной деятельности в Краснодарском крае», соответствующие нормативные акты по решению региональных органов власти могут быть созданы и в других регионах. Далее нормативные основы регламентируются Бюджетным Кодексом и Постановлениями Правительства РФ в данной сфере ИФ. Важно, что в ИФ возможно привлечение и частного капитала. Приоритетные направленияРассмотрим наиболее приоритетные направления, которые устанавливаются для ИФ в регионах.

Проблемы региональных ИФНесмотря на перспективную концепцию и перспективные планы, реализация проектов совместно с региональными ИФ связана с многими трудностями. Рассмотрим главные проблемы, которые могут сдерживать эффективное функционирование региональных ИФ:

spravochnick.ru Государственный инвестиционный фондПонятие инвестиционного фондаГосударственный инвестиционный фонд является одной из различных форм инвестиционных фондов. Также помимо государственных, существуют и частные негосударственные фонды. Например, коммерческие и некоммерческие. Но в данной теме рассмотрим государственные фонды. Учредителем, то есть собственником и основателем такой структуры, является государство или государственная структура. Такими учредителями могут выступать следующие государственные организации:

Замечание 1 Важно, что главная и основная цель таких инвестиционных фондов – это сбережение и аккумулирование денежных средств, которые направляются на решение задач и проблем на национальном уровне, национального характера. Рассмотрим некоторые из таких целей, важных на национальном уровне:

Пример 1

Основные особенностиРассмотрим, что отличает государственный инвестиционный фонд от других фондов:

Государственные инвестиционные фонды Российской ФедерацииВ Российской Федерации такие фонды в нормативной базе упоминаются в Бюджетном Кодексе РФ. Согласно Кодексу в РФ, статье 179.2 в Российской Федерации разделяют следующие государственные инвестиционные фонды:

Замечание 2 Важно, что порядок использования средств, а также их формирование вправе устанавливать только Правительство РФ. Выбор инвестиционных проектов осуществляется по строгим критериям инвестиционными консультантами Минэкономразвития РФ. Также предполагается, что часть бюджетных средств таких фондов направляется на реализацию различных, приоритетных проектов на принципах частно - государственного партнерства. Такие инвестиционные фонды стоит отличать от государственных внебюджетных фондов, которые тоже аккумулируют средства, но их цель не в финансировании инвестиционных проектов, а в обеспечении социальных, экономических целей страны. Примеры, таких внебюджетных государственных фондов – это Пенсионный фонд России, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования. spravochnick.ru

|