|

|

|

|

|

|

|

|

|

|

Требования к желающим взять кредит на покупку недвижимости. Покупка жилья в кредиткак его взять + список банков и отзывыВ статье мы рассмотрим, как получить кредит на покупку дома. Узнаем, выдают ли банки кредиты на строительство загородного дома и сколько составляет первоначальный взнос по ипотечному или потребительскому кредиту. Мы подготовили для вас пошаговую инструкцию по получению кредита и собрали отзывы заемщиков. ТОП-7 банков, выдающих кредиты на покупку дома

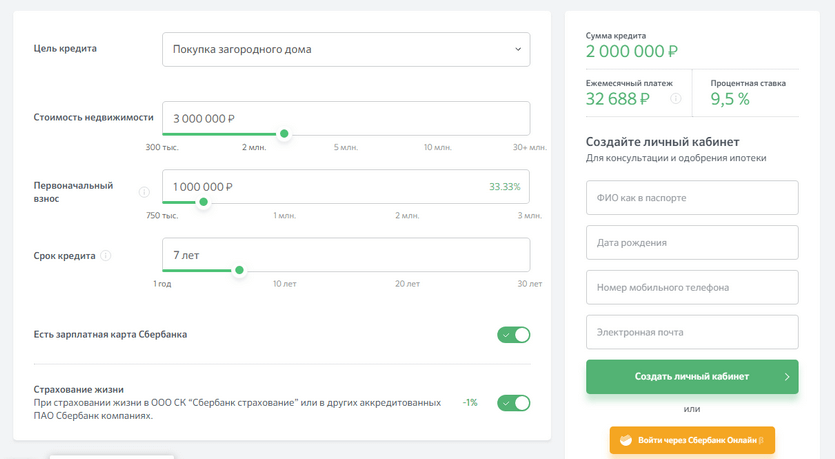

Предлагаем ознакомиться с перечнем кредитных учреждений, где можно оформить такой вид кредита, в том числе без первоначального взноса. А ниже мы узнаем, можно ли получить потребительский кредит под покупку дома или для этих целей подходит только ипотека. Сбербанк

В качестве обеспечения может выступать:

Заявка рассматривается в течение 2 — 5 рабочих дней. В случае одобрения средства могут быть предоставлены одной суммой либо частями. Вы сможете погасить кредит досрочно, в полном объеме либо частично, написав заявление. Также прочитайте: Максимальный кредит в Сбербанке: какую сумму и на какой срок одобрят, порядок получения кредита Россельхозбанк

Средства предоставляются в полном объеме, единовременно. Никаких комиссионных сборов за оформление и выдачу кредита не взимается. В данной банковской организации действует несколько кредитных программ:

Райффайзенбанк

Программа банка позволяет приобрести коттедж на вторичном рынке недвижимости. Условия выдачи такого кредита следующие:

Решение по заявке принимается за 2 — 5 рабочих дней, около 3 дней уходит на одобрение выбранного вами объекта. Если планируете погашать кредит досрочно, можете сократить ежемесячный платеж либо уменьшить срок кредитования. Газпромбанк

Обязательным является страхование объекта недвижимости, добровольным — личное страхование заемщика. Заявка рассматривается 1 — 10 рабочих дней с момента подачи полного пакета документации. При этом условия кредитования определяются в индивидуальном порядке. Также прочитайте: Условия автокредита в Газпромбанке: процентные ставки, подача онлайн-заявки и отзывы заемщиков Открытие

По одному кредитному договору допускается не более четырех созаемщиков. При этом размер кредита — до 70% от стоимости недвижимости. К ставкам по данному кредиту возможны надбавки. В частности:

Платежи по кредиту необходимо вносить каждый месяц, равными суммами. Росбанк

Юникредит Банк

Если у вас есть супруг/супруга, он автоматически становится поручителем по оформляемому кредиту. По желанию заемщика в расчет может быть принят доход его близких родственников, а также все выплаты, которые можно подтвердить документально. Как взять кредит на покупку дома?Так как свой дом все чаще становится мечтой большого количества людей, разберемся, как взять ипотеку на его приобретение или оформить кредит наличными. Итак, чтобы оформить кредит, нужно пройти несколько этапов:

Большая часть банковских организаций позволяет заполнить заявку на кредитование прямо на официальном сайте. Это удобно и значительно экономит время. В частности, такая функция доступна на сайте Сбербанка.

Требования к домуОбъект недвижимости, выбранный вами для покупки, тщательно проверяют юристы и специалисты банковской организации. Анализируются не только юридические, но и строительные риски. Поэтому пристальное внимание уделяется следующим критериям:

Важным показателем является и расположение дома. Наиболее благоприятным считается черта города: если объект недвижимости находится в глухой деревне, куда сложно добраться, его вполне могут признать неподходящим. Конечно, купить дом в сельской местности реально, но и требования у кредиторов будут жесткие:

Отметим, что земельный участок, на котором располагается дом, должен относиться к категории земель под ИЖС. Документы для оформления кредитаК списку обязательной документации можно отнести:

Вместе с этим пакетом предоставляются бумаги на залоговое имущество:

Этот список может быть расширен либо сокращен в зависимости от политики конкретного кредитного учреждения. Плюсы и минусы покупки дома в кредитПеред тем, как принимать решение о покупке дома в кредит, нужно взвесить все положительные и отрицательные стороны такой сделки. Прежде всего, определитесь, хватит ли у вас денежных средств, чтобы погашать кредит вовремя. Учитывайте, что будут и дополнительные затраты: страховка, платежи за различные услуги и прочее. Теперь конкретнее пройдемся по плюсам и минусам. Итак, плюсы:

От минусов также никуда не деться:

Отзывы о получении кредитов на покупку домаИрина «Мы с мужем оформили ипотечный займ в Сбербанке, покупали коттедж. Сразу собрали все документы, поэтому одобрение пришло быстро. Условия понятные, прозрачные. Главное, платить вовремя, чтобы проблем не было. У нас пока все идеально, банком довольны». Natasha «В прошлом году брали кредит на дом в Росбанке. Условия подобрали полностью под наши потребности и возможности, ничего плохого сказать не могу. Процент, считаю, великоват, но сейчас везде так». Светлана «Друзья семьи посоветовали нам обратиться в Россельхозбанк, как только узнали, что мы дом хотим купить. Сумма кредита нас устроила, срок — тоже. Минус в долгом оформлении. Но это легко объясняется, так как сумма немаленькая. Проверяют тщательно, на это много времени уходит». kredit-online.ru Где выгоднее взять кредит на покупку жилья?Краткое содержание Почему кредит на покупку жилья является оптимальным выбором Однако он способен понести за собой и ряд неудобств, включая существенную переплату за пользование всеми удобствами жилья по сравнению с его рыночной стоимостью – так, за несколько лет проживания в квартире можно полностью покрыть её стоимость регулярными выплатами владельцу – однако сама квартира, при этом, так и останется у него в собственности. Вдобавок к этому, в помещении, проживание в котором осуществляется на основании договора аренды, возможно, придётся мириться с некоторыми неудобствами, поскольку изменять конструктивные особенности либо производить перестановку любого имущества, находящегося внутри, можно только с разрешения владельца, если условия договора не предусматривают обратного. Таким образом, проживание в съёмном жилище можно расценивать положительно только в качестве временной меры – для полноценной жизни со всеми удобствами и возможностью полностью распоряжаться своим имуществом, всё-таки нужна собственная жилая недвижимость. А путь к её приобретению, при отсутствии всей суммы стоимости в наличии, лежит только через кредит. Остаётся лишь один закономерный вопрос: где выгоднее взять кредит на покупку жилья? Предложения российских банков по части выдачи кредитов на жильё Целевой кредит, который берется именно для покупки дома, квартиры либо любого иного объекта жилой недвижимости, имеет название «ипотека». В настоящее время предложения подобного рода имеются практически у каждого крупного банка в стране. Каждый из них, при этом, старается выделить собственное предложение среди аналогичных от конкурентов посредством предоставления уникальных и более выгодных для клиента условий. На этом фоне потребитель, испытывающий острую нужду в финансировании постройки жилья и готовый взять его в ипотеку, может не сориентироваться среди такого количества возможностей в поисках лучшей из них. Поскольку подобное разнообразие не столько помогает определиться, сколько дезориентирует и сбивает с толку, необходимо опираться на данные статистики о самых выгодных условиях кредитования в части финансирования покупки недвижимости: 1. «Сбербанк» Перечень объектов недвижимости, на покупку/постройку которых может быть выдан кредит в ОАО «Сбербанк»: Помимо этого предусмотрены ещё некоторые условия выдачи целевого кредита: на ипотеку с участием материнского капитала; Максимальный срок, на который может быть выдан целевой кредит с «Сбербанке» — 30 лет. Ежегодная переплата, при этом, составит 11,5-15%, за исключением молодых семей, которые, согласно условиям одноименной программы («молодая семья») могут взять такой кредит под 10% годовых. Сумма первоначального взноса составит от 10 до 20%. Общая сумма кредита может составить до 85% от общей стоимости недвижимого объекта. Комисионные, взимаемые банком за оказание услуги, составят от всей суммы кредита всего 4% . Допустимый возраст кредитополучателя-заёмщика – от 21 года до 75 лет. 2. «ВТБ24» Что касается допустимых целей такого кредита, в их перечень входят: 3. «Россельхозбанк» Помимо стандартных объектов недвижимости, для покупки которых допускается заключение договора: квартиры вторичного фонда, частные дома, коттеджи и участки земли для предстоящей застройки, — кредит может быть взят на индивидуальное строительство, а также для участия в долевом строительстве. 4. «ЮниКредитБанк» В каком банке кредит взять лучше – выводДля граждан РФ, которые находятся в поисках банка, где взять кредит на покупку жилья на самых оптимальных условиях, лучшим вариантом выступит«Сбербанк» — самые низкие размеры ставок и первоначального вноса можно найти только там. Для тех, у кого приоритетным условием выдачи кредита является максимальный срок его выплаты, наилучшим решением станет обращение с этой целью в банк «ВТБ24» — там его можно взять на 50 лет. Лица, не являющиеся гражданами России, смогут обратиться за подобными услугами только в «ЮинКредитБанк». Подводные камни при кредите на покупку жилья: kitjournal.ru Как взять кредит на покупку недвижимости?Процедура оформления кредита на покупку недвижимости начинается с консультации. Сейчас, конечно, некоторые банки предлагают оформить заявку уже и через интернет. Документы в таком случае предоставлять не нужно, только информацию о финансовом положении. Данная заявка рассматривается структурами банка от нескольких часов до пары суток. Результат именно такой заявки в любом случае покажет, можно ли рассчитывать на кредит или нет. Если получен положительный ответ, можно смело собирать документы. Требуется оформить заявку и анкету заемщика. Параллельно, предоставляется пакет документов, в котором подтверждается информация о должнике и со заёмщиках:

Если есть водительское удостоверение и военный билет, то копии этих документов тоже необходимо предоставить в банк. Но главным документом является справка о доходе. Что учитывать в справке о доходах для кредитаОфициальная зарплата указывается в справке специальной формы. Именно эти цифры работодатель предоставляет в налоговую инспекцию. В наше время ее наличие – это большая редкость. Работодатели массово уклоняются от уплаты налогов реальных зарплат, поэтому их размеры занижены. По этой причине финансовые организации больше верят на слово своим клиентам, в ином случае количество заемщиков было бы намного меньше, нежели есть сейчас. Если доходы заемщика нельзя подтвердить справкой специальной формы, то их можно предоставить от работодателя на форме банка. Она оформляется на бланке предприятия с подписью директора и главного бухгалтера и заверяется печатью. В справке указываются доходы за последние 6 месяцев. Заемщики, которые официально подтверждают свои заработные платы, могут получить больше кредита. Заемщик должен знать, что чем больше будет его доход, тем крупнее будет сумма кредита на недвижимость. Кроме, заработных плат можно показать доходы от сдачи в аренду недвижимости, прибыль от паев и участия в бизнесе. Их, конечно, необходимо подтверждать документально. Кредитуется владелец имуществаКроме выше перечисленных документов финансовое положение характеризует наличие имущества, что переводится в деньги в случае неприятных ситуаций. Залогом ипотечного кредита может быть не только жилье, что покупается, а и недвижимость, которая уже имеется в собственности заемщика. Кредитная историяДля получения ипотеки необходима положительная кредитная история. Можно предоставить в банк копии кредитных договоров и справки о полном погашении кредита. Если поступит информация о плохой кредитной истории должника, это может повлиять на сумму кредита или процентную ставку. Сроки кредитованияРассмотрение пакета документов занимает больше 7 дней, хотя некоторые финансовые организации справляются за несколько дней. Положительное решение банка не значит, что это уже все, потому как деньги так просто не выдаются. Они будут переданы в руки продавцу квартиры, что покупается в кредит, только после государственной р mestoprozhivaniya.ru Кредит на жилье

Покупка недвижимости в кредит сейчас является одним из самых популярных способов приобретения жилья. Особенно актуальна эта проблема для молодых семей, которые хотят жить отдельно от родителей. Кредит на жилье стремятся получить многие, только вот каким путем возможно это сделать? ИпотекаПриобретение недвижимости по ипотеке – это самый популярный сейчас у молодежи способ покупки своей собственной квартиры. Суть этого способа состоит в том, что вы берете у банка определенную сумму денег взаймы, и в залог оставляете свое ценное имущество. Преимущества ипотекиКредит на строительство жилья имеет много преимуществ. Во-первых, можно сразу поселиться в этой квартире, постепенно выплачивая ее стоимость. Это лучше, чем жить на съемной квартире, постоянно рискуя, что хозяин выгонит из нее. Во-вторых, лучше выплачивать стоимость своей будущей квартиры, чем платить за аренду чужому человеку. В арендованной квартире, к тому же, нельзя прописаться. Многие не знают, в чем отличие ипотеки от обычного кредита. Дело в том, что ипотечный кредит выдается только на покупку жилья, и ни на что другое потратить его нельзя. Если вы не можете оплачивать ипотечный кредит вовремя, то банк, который его выдал, может ввести санкции, то есть, оштрафовать вас, и срок выплат будет увеличен. Если вообще этот кредит оплачиваться не будет, то банк имеет право забрать жилье и отправить его на аукцион. Документы, необходимые для получения кредитаЕсли вас интересует кредит на покупку жилья 2016, то вам нужны будут определенные документы, которые нужно будет предъявить в банке. Заемщик должен показать свой гражданский паспорт, в некоторых случаях требуют копию гражданского паспорта супруга заемщика. Также требуется идентификационный код заемщика, трудовая книжка и ее копия, справка о зарплате с места работы за последние шесть месяцев. При этом надо официально работать. Нужно иметь свидетельство о браке, а также документ от оценщика, который дает объективную оценку той недвижимости, которая предлагается в залог банку. Если у заемщика есть несовершеннолетние дети, то нужна справка о месте их регистрации и свидетельство о рождении. Также банк при выдаче кредита поинтересуется кредитной историей заемщика, не было ли у него в прошлом неоплаченных долгов. Еще нужна справка об отсутствии задолженности за коммунальные услуги. Аванс, который придется внести на этом этапе, составит примерно шесть тысяч долларов США. Государственный кредит на квартиру Кредит на покупку жилья может выдать и государство, но здесь есть свои ограничения. Такой кредит могут получить молодые люди в возрасте до 30 лет. Кредит функционирует из-за того, что деньги ему дает Фонд молодежного строительства. Обычно выплату денег за квартиру нужно провести на протяжении 30 лет. Первый взнос составит всего 6 процентов от всей суммы. На кредит набегает всего три процента годовых, платить нужно раз в квартал. Есть льготы для семей с детьми. В случае появления ребенка молодая семья имеет право не платить проценты, в случае появления второго двадцать пять процентов от кредитной суммы платит государство. Семьи с тремя и больше детьми имеют возможность платить всего пятьдесят процентов от кредитной суммы. Постройка дома в кредит Оказывается, возможно взять кредит не только на приобретение квартиры, но и на покупку дома. Можно даже взять кредит на покупку земельного участка. Если вы хотите летом наслаждаться отдыхом на своей собственной даче, то такой вариант очень неплохой. Но тут есть условия: имущество, которое дается в кредит, должно быть застрахованным, и также должна быть застрахована жизнь заемщика. В оформление подобного кредита включается также сто долларов за договор купли-продажи, и экспертная оценка, которая будет стоить от 100 до 200 долларов. Обязательной при этом является уплата взноса в Пенсионный фонд. Возможен вариант постройки дома самостоятельно, на эти нужды тоже можно взять кредит. При этом проще всего получать кредит под постройку ликвидных объектов. Имеются в виду дома, которые находятся в зоне курорта, или недалеко от мегаполиса. Банк будет интересоваться при этом, есть ли возможность установить в строящемся доме электроснабжение, отопление, канализацию, будет ли дом обеспечиваться водой. Кредитование жилья, схемыЕсли вы хотите брать жилье в кредит, то вам надо ознакомиться с кредитной схемой, которую предоставляет банк, до заключения договора. Основные условия кредитования для обычных граждан, правда, особенно не меняются. Кредит на покупку жилья выдается сроком на пять лет, при его оформлении нужно заплатить 30-40 процентов от стоимости квартиры. Процентная ставка по кредиту приравнивается к 26 процентам в рублях и примерно 14 процентов в долларах США. При этом оказывается, что покупать квартиру в кредит дороже, чем рассчитываться сразу наличными. Это будет стоить на минимум 25 процентов дороже. Если вы брали кредит в рублевом эквиваленте, то и платить придется больше. Долевое участие, покупка жилья в строящемся домеСтоимость квартиры можно несколько удешевить, если кредитовать строящееся жилье. Здесь чем раньше начать, тем лучше. Чем раньше клиент начал финансировать строящееся жилье, тем дешевле ему обойдется квартира. Это объясняется тем, что компания строит дом уже с использованием тех денег, которые дал клиент, и поэтому, конечно, меньше потребностей занимать деньги у банка. Недавно появились банки, которые предлагают покупку жилья сроком на десять лет, и при этом первоначальный взнос составляет около 10 процентов. Но это не самый выгоднй вариант, поскольку клиенту в таком случае придется переплатить за квартиру. Если человек сразу оплатит половину стоимости при заключении договора, то за пять лет переплата составит всего двадцать процентов, а за десять лет – тридцать процентов. Если человек заплатит тридцать процентов стоимости квартиры, то в итоге переплата за пять лет составит 132 процента. Если клиент заплатит десять процентов, и при этом будет выплачивать стоимость десять лет, то ему придется отдать лишних семьдесят процентов. Второстепенные условия при покупке квартирыЕсть нюансы, которые могут существенно повлиять на выбор клиентом того или иного банка для оформления ипотечного кредита. Иногда клиент должен будет выплатить существенную комиссию банку, и процентов за кредит будет недостаточно. Размеры комиссии могут варьироваться. Во второстепенные расходы могут входит оплата услуги риелтора, помощь юриста при оформлении сделки, дополнительные комиссии оператору. То есть, надо обращать внимание на одноразовые расходы при оформлении договора, и на механизм, по которому выплачиваются проценты (это может быть каждый месяц или квартал). Покупка конфиската на рынке недвижимостиФинансовая ситуация сейчас у многих сложная, поэтому все больше банков сталкиваются с той ситуацией, что заемщик не может выплачивать кредит. Или, например, человек взял крупный кредит под залог квартиры, но выплатить его не может. Тогда банк забирает квартиру, и может выставить ее на продажу. Банковский конфискат выставляется на специальных аукционах. Посмотреть цены на квартиры на таком аукционе можно на особых сайтах. Лучше всего обращаться к сайтам самих банков. Там выставляются на продажу квартиры, которые их заемщики согласны отдать без разговоров, потому что они больше не могут выплачивать кредит. Можно сразу же получить кредит на то, чтобы приобрести залоговую квартиру у того же банка. Цены на такие квартиры могут быть существенно ниже, чем рыночные. Так, трехкомнатную квартиру в Киеве можно купить в этом случае за сто тысяч долларов, тогда как на других сайтах она стоит сто десять – сто двадцать тысяч долларов. Вскоре, по новому закону, залоговые квартиры и машины будут продаваться только на открытых торгах. На таких торгах будет ясна вся информация про объекты, выставленные на продажу. Предложения очень выгодные – квартиру можно купить в полтора-два раза дешевле рыночной цены. Но здесь много разных нюансов. Во-первых, аукцион по продаже такой квартиры состоится только в том случае, если на участие в нем зарегистрируются больше одного человека. Во-вторых, результат торгов могут обжаловать. Если кому-то не понравится, что вы купили квартиру по выгодной цене, то на вас подадут в суд. И саму квартиру посмотреть до аукциона не удастся вовсе. Можно покупать квартиру через товарную биржу. В таком случае все сделки будут проводиться через брокера, который поможет вам разобраться со всеми нюансами сделки. 15% кэшбэк ALIEXPRESSsovetremont.com Покупка жилья в кредит: преимущества и недостаткиВ связи с тем, что цены на жилье достаточно высокие, покупать недвижимость удобнее в кредит. В последние годы особенно население пользуется услугами банков, а именно для приобретения жилья берет ипотечный кредит. Конечно же каждый относится к ипотеке по-своему. Кто-то, приобретая недвижимость таким образом, считает, что это самый лучший вариант, а кто-то конечно же против этого. У каждого свое мнение, однако, прежде чем решится купить жилье в кредит, необходимо сравнить все за и против. Конечно же основным достоинством ипотечного кредита является то, что жилье приобретается сразу, соответственно покупатель сразу же становится собственником жилья и может переехать жить в него. Цены на недвижимость достаточно высокие и с каждым годом растут, а накопить для покупки квартиры необходимые средства довольно нелегко, тем более деньги из года в год теряют свою цену, то есть обесцениваются из-за инфляции.

А благодаря ипотеке это очень удобно, нет необходимости долго ждать. Однако здесь есть существенный недостаток, который нельзя не учитывать — это проценты за пользование кредитом. Так как процентная ставка по ипотеке немаленькая, то и переплата соответственно существенная, часто этот показатель достигает 100% и выше от суммы полученного займа. В итоге, если посчитать итоговую сумму переплаты, то на эту разницу заемщик может приобрести еще одну недвижимость. Есть возможность сократить сумму процентов, уплачиваемых по кредиту. Если со временем процентные ставки по кредитам начнут падать, можно перевести займ в другой банк по другой процентной ставке, то есть рефинансировать свой долг перед банком, и вследствие чего сумма выплаты уменьшится. Многие живут в съемных квартирах, платят за аренду, а арендная плата в настоящее время немаленькая. Как и кредит, арендная плата вносится ежемесячно и сумма, которую платит квартиросъемщик почти не отличается от суммы ежемесячного платежа, какую бы он платил, если бы купил квартиру в кредит. Поэтому возникает вопрос, зачем отдавать деньги за чужую квартиру, которая никогда не станет твоей? Лучше уж каждый месяц платить кредит за свое жилье. Ипотека всегда подразумевает длительный срок. Он может достигать нескольких десятков лет. Заемщику придется долгое время экономить свои средства. Ведь ежемесячный платеж по кредиту существенный. Это конечно же минус. К недостаткам ипотеки можно отнести постоянный риск. В чем же он заключается? А он состоит в том, что в случае несвоевременной оплаты банк вправе изъять жилье. Для оформления кредита банки запрашивают официальный доход, и достаточно высокий. Однако это не должно никого пугать, потому что в последнее время кредитные организации все чаще начали учитывать и неофициальные доходы. И это тоже огромный плюс. Также хочется отметить, что в любой момент можно досрочно выплатить часть или всю сумму кредита. В результате чего можно уменьшить как срок выплаты кредита, так и сумму ежемесячного платежа. И конечно же проценты будут начисляться на сумму остатка основного долга. Жилье в кредит особенно удобно для молодых семей, так как они часто не имеют достаточную сумму для приобретения. Тем более в настоящее время много привилегий, специально созданных для них. Также не нужно забывать, что государство возвращает часть суммы уплаченных процентов по ипотеке в качестве налогового вычета. Это тоже плюс. В конце хочется сказать, брать жилье в ипотеку или нет решает каждый сам за себя. Однако следует отметить, что все больше и больше людей выбирают именно к этот вид кредитования для покупки жилья. proloan.ru Покупка жилья в кредитПокупка жилья в кредитПокупка жилья в настоящее время стало доступным действием лишь в том случае, когда вы имеете в кармане или на своем счету наличность. Но, нет ничего невозможно, если на руках нет наличности, а отдельное жильё срочно нужно купить. Способ приобретения жилья в кредит стало популярным и востребованным планом действий для любой семьи. И этим способом пользуются многие люди.  Покупка жилья в кредит Перед тем, как оформить кредит на покупку новой квартиры, дома или другой недвижимости здесь от строительной компании TEKTA Group, всегда возникает масса правильных вопросов, как оформить кредитку, какой процент придется в дальнейшем платить и настолько будут выгодными условия. О сроках действия кредитных соглашений нужно ознакомиться, в первую очередь, и внимательно читать договор кредитных обязательств. Бытует мнение, что ипотечный кредит, возможно, только получить при большой официальной зарплате. Но, на самом деле всё нет так. Некоторые банки берут во внимание не за декларированные доходы клиентов, и тем самым оформляют ипотечный кредит. Ипотечный кредит на приобретение недвижимости оформляется сроком до 30 лет. Но, не забывайте, чем дольше вы будете погашать ипотечный кредит, тем он для вас дороже будет. В случае, если возникают с вашей стороны неожиданные обстоятельства или вы по каким-то причинам не можете погасить ваш кредит, попробуйте договориться с банком на выгодных условиях пересмотреть ваш график погашения задолженности или перекредитовать вашу задолженность в другом банке. Если ни один из предложенных вариантов не будет пересмотрен, банк имеет право продать заложенную квартиру, а сумма от её реализации пойдет на погашения остатка задолженности. Если останется какая-то сумма после погашения задолженности, она возвращается клиенту.  Как правильно купить квартиру в кредит? Финишная сумма кредитного заема зависит от размера вашего месячного дохода. В расчет берутся доходы по основному мечту работы и работы по совместительству (если такая имеется), проценты по вкладам или премии. Как правильно купить квартиру в кредит?Для начала вам нужно выбрать недвижимость, потом подать документы в банк. Независимый эксперт оценит выбранную вами квартиру и определит её стоимость. Банк оформляет сделку на покупку квартиры, заключается договор купли-продажи и недвижимость передается в надлежащее заведение под залог. После всей документальной процедуры вы становитесь собственником вашей купленной квартиры. А в дальнейшем, вам следует лишь своевременно погашать оговоренную сумму и жить в своё удовольствие в собственной недвижимости. Если же по каким-то причинам банк, в котором вы взяли кредит обанкротиться, это никак на вашем договоре не отразиться. Хотя, прежде, чем подписывать условия договора двух сторон, обязательно внимательно ознакомьтесь с их условиям по поводу возникновения форс-мажорных обстоятельств. Покупка жилья в кредит 5 (100%) 1vdstroy.com

|

Кредит на приобретение дома не входит в число приоритетных направлений в секторе банковского кредитования. Но эта услуга становится все более востребованной и популярной среди граждан, так как большое количество людей отдает предпочтение не квартирам в душных городах, а загородным домам.

Кредит на приобретение дома не входит в число приоритетных направлений в секторе банковского кредитования. Но эта услуга становится все более востребованной и популярной среди граждан, так как большое количество людей отдает предпочтение не квартирам в душных городах, а загородным домам. Кредитное учреждение предлагает свои клиентам оформить кредит на покупку готового жилья с первоначальным взносом от 15% стоимости. В качестве первого взноса банк может учесть материнский капитал (если таковой имеется). Кредитование осуществляется только в рублях, а максимальный размер кредита — 85% стоимости объекта.

Кредитное учреждение предлагает свои клиентам оформить кредит на покупку готового жилья с первоначальным взносом от 15% стоимости. В качестве первого взноса банк может учесть материнский капитал (если таковой имеется). Кредитование осуществляется только в рублях, а максимальный размер кредита — 85% стоимости объекта. Кредитование осуществляется только в рублях. В качестве обеспечения выступает залог приобретенной недвижимости, поручительство третьих лиц, а также залог уже имеющегося у заемщика жилья.

Кредитование осуществляется только в рублях. В качестве обеспечения выступает залог приобретенной недвижимости, поручительство третьих лиц, а также залог уже имеющегося у заемщика жилья.

Обращаясь в кредитное учреждение, вы можете воспользоваться специальной программой приобретения таунхаусов с земельным участком в поселках, которые строит группа компаний «Газпромбанк Инвест». Заем предоставляется единовременно, с минимальным взносом в 20%.

Обращаясь в кредитное учреждение, вы можете воспользоваться специальной программой приобретения таунхаусов с земельным участком в поселках, которые строит группа компаний «Газпромбанк Инвест». Заем предоставляется единовременно, с минимальным взносом в 20%. Программа банка называется «Свободные метры». С ее помощью можно приобрести жилой дом с земельным участком либо получить наличные, чтобы построить дом самому.

Программа банка называется «Свободные метры». С ее помощью можно приобрести жилой дом с земельным участком либо получить наличные, чтобы построить дом самому. Вы можете воспользоваться возможностью получить кредитные средства как на жилой дом, так и на его долю, а также таунхаус. Первоначальный взнос по данной программе кредитования составляет от 50% рыночной стоимости недвижимости. В качестве залога может выступать квартира, которая уже есть у заемщика.

Вы можете воспользоваться возможностью получить кредитные средства как на жилой дом, так и на его долю, а также таунхаус. Первоначальный взнос по данной программе кредитования составляет от 50% рыночной стоимости недвижимости. В качестве залога может выступать квартира, которая уже есть у заемщика. В этом банке действует программа «Ипотечный кредит на коттедж» с первоначальным взносом от 50% стоимости объекта. Средства выдаются под залог приобретаемого дома и земельного участка, на котором он расположен. Обязательное участие риелтора в сделке не требуется.

В этом банке действует программа «Ипотечный кредит на коттедж» с первоначальным взносом от 50% стоимости объекта. Средства выдаются под залог приобретаемого дома и земельного участка, на котором он расположен. Обязательное участие риелтора в сделке не требуется.

Приобретение жилой недвижимости – мероприятие, которое непременно потребует от своего исполнителя немалого количества денежных средств, предназначенных конкретно для реализации данных нужд. Разумеется, такая внушительная сумма для подавляющего большинства граждан Российской Федерации являет собой либо результат многолетнего труда, ввиду чего будет доступна только по достижению весьма внушительного возраста, либо же и вовсе не сможет быть представлена поставщику услуги в виде единоразовой выплаты.

Приобретение жилой недвижимости – мероприятие, которое непременно потребует от своего исполнителя немалого количества денежных средств, предназначенных конкретно для реализации данных нужд. Разумеется, такая внушительная сумма для подавляющего большинства граждан Российской Федерации являет собой либо результат многолетнего труда, ввиду чего будет доступна только по достижению весьма внушительного возраста, либо же и вовсе не сможет быть представлена поставщику услуги в виде единоразовой выплаты. К сожалению, до тех пор, пока экономика страны ставит приоритетной задачей развитие столицы и крупных регионов, только их жители могут себе позволить купить жильё, используя накопленные средства. Для остальных остаётся оптимальным поиск альтернативных вариантов, которых в настоящее время всего два: отказ от идеи приобретения недвижимости в пользу съёмного жилья и кредитный договор с банком на сумму, достаточную для совершения подобной операции. Первый вариант подразумевает отсутствие необходимости тратить все имеющиеся накопления на комнату, дом либо квартиру и позволяет проживать на территории жилого помещения, не находящегося в собственности, на основе соответствующего договора и за ежемесячную/ежеквартальную нормированную плату.

К сожалению, до тех пор, пока экономика страны ставит приоритетной задачей развитие столицы и крупных регионов, только их жители могут себе позволить купить жильё, используя накопленные средства. Для остальных остаётся оптимальным поиск альтернативных вариантов, которых в настоящее время всего два: отказ от идеи приобретения недвижимости в пользу съёмного жилья и кредитный договор с банком на сумму, достаточную для совершения подобной операции. Первый вариант подразумевает отсутствие необходимости тратить все имеющиеся накопления на комнату, дом либо квартиру и позволяет проживать на территории жилого помещения, не находящегося в собственности, на основе соответствующего договора и за ежемесячную/ежеквартальную нормированную плату. Если в кредитном договоре целью выдачи банком денежных средств кредитополучателю значится реализация конкретной финансовой цели – такой договор принято называть целевым. В число таких финансовых целей входит также покупка недвижимости. При этом, данный документ обязательно должен содержать цель заключаемой сделки, которая по её завершению и принятию обеими сторонами всех условий, должна быть подтверждена подписью клиента. Таким образом, деньги не будут выданы на руки лицу, заключившему с банком договор – они будут сразу перечислены на счёт поставщика конкретных услуг, в данном случае — по постройке жилищных объектов.

Если в кредитном договоре целью выдачи банком денежных средств кредитополучателю значится реализация конкретной финансовой цели – такой договор принято называть целевым. В число таких финансовых целей входит также покупка недвижимости. При этом, данный документ обязательно должен содержать цель заключаемой сделки, которая по её завершению и принятию обеими сторонами всех условий, должна быть подтверждена подписью клиента. Таким образом, деньги не будут выданы на руки лицу, заключившему с банком договор – они будут сразу перечислены на счёт поставщика конкретных услуг, в данном случае — по постройке жилищных объектов. До настоящего момента ипотечные условия, предлагаемые ОАО «Сбербанк» ориентированы на потребителя больше всего, поскольку являются самыми выгодными на современном рынке. Для заёмщиков доступны сразу 7 программ кредитования (4 специальные, 3 базовые).

До настоящего момента ипотечные условия, предлагаемые ОАО «Сбербанк» ориентированы на потребителя больше всего, поскольку являются самыми выгодными на современном рынке. Для заёмщиков доступны сразу 7 программ кредитования (4 специальные, 3 базовые). В этом банке предоставляются более вольготные условия в части максимального срока выдачи целевого кредита – он может быть выдан на 50 лет. А вот максимальный возраст заёмщика составляет 65 лет. Ставка в национальной валюте составит 14,65%, в иностранной (доллар, евро) – 9-11%. Варианты выплат по целевому кредиту: аннуитетный и дифферинцированный, с допустимой возможностью погасить текущую задолженность в досрочном порядке.

В этом банке предоставляются более вольготные условия в части максимального срока выдачи целевого кредита – он может быть выдан на 50 лет. А вот максимальный возраст заёмщика составляет 65 лет. Ставка в национальной валюте составит 14,65%, в иностранной (доллар, евро) – 9-11%. Варианты выплат по целевому кредиту: аннуитетный и дифферинцированный, с допустимой возможностью погасить текущую задолженность в досрочном порядке. Банк предоставляет возможность получения целевого кредита всем лицам, достигшим 18-летнего возраста, однако предельный возраст заключения такого договора – 65 лет. Максимальный срок действия договорных обязательств по кредиту – 25 лет, годовой процент будет составлять 12,5-14%. Размер процентной ставки определяется сроком, на который заключён кредитный договор, а также размером первоначального взноса, который должен составлять не менее 15% от общей суммы.

Банк предоставляет возможность получения целевого кредита всем лицам, достигшим 18-летнего возраста, однако предельный возраст заключения такого договора – 65 лет. Максимальный срок действия договорных обязательств по кредиту – 25 лет, годовой процент будет составлять 12,5-14%. Размер процентной ставки определяется сроком, на который заключён кредитный договор, а также размером первоначального взноса, который должен составлять не менее 15% от общей суммы. Условия, предлагаемые этим банком, не примечательны ничем, за исключением одного нюанса – только в нём возможно оформление целевого кредита на лиц, не являющихся гражданами Российской Федерации.

Условия, предлагаемые этим банком, не примечательны ничем, за исключением одного нюанса – только в нём возможно оформление целевого кредита на лиц, не являющихся гражданами Российской Федерации.

Условия у такой программы очень выгодны для молодых семей, но есть и минуса. Нужно доказать, что семья нуждается в улучшении жилищных условий, и нужно становиться в очередь, так как желающих воспользоваться льготными условиями много. Есть определенные категории населения, у которых есть бесспорные права воспользоваться льготным кредитом. Это молодые семьи, в которых муж и жена моложе тридцати лет, неполные семьи, в которых одна мать или один отец воспитывает ребенка, молодые одинокие люди. Также подобное право имеют ученые, которые работают научными сотрудниками в вузах, или аспиранты и сотрудники школ. Для получения подобного кредита нужны такие документы, как справка о постановке на квартирный учет, копия паспорта и кода заемщика, свидетельства о рождении его несовершеннолетних детей, справка с места работы за последние полгода.

Условия у такой программы очень выгодны для молодых семей, но есть и минуса. Нужно доказать, что семья нуждается в улучшении жилищных условий, и нужно становиться в очередь, так как желающих воспользоваться льготными условиями много. Есть определенные категории населения, у которых есть бесспорные права воспользоваться льготным кредитом. Это молодые семьи, в которых муж и жена моложе тридцати лет, неполные семьи, в которых одна мать или один отец воспитывает ребенка, молодые одинокие люди. Также подобное право имеют ученые, которые работают научными сотрудниками в вузах, или аспиранты и сотрудники школ. Для получения подобного кредита нужны такие документы, как справка о постановке на квартирный учет, копия паспорта и кода заемщика, свидетельства о рождении его несовершеннолетних детей, справка с места работы за последние полгода.  Проще всего в этом вопросе – не иметь дело с банком самому, а сразу договариваться о приобретении коттеджа у застройщиков, у которых есть свои связи с банками. У этих людей, как правило, многолетний опыт работы, и им проще найти нужного человека.

Проще всего в этом вопросе – не иметь дело с банком самому, а сразу договариваться о приобретении коттеджа у застройщиков, у которых есть свои связи с банками. У этих людей, как правило, многолетний опыт работы, и им проще найти нужного человека.