|

|

|

|

|

|

|

|

|

|

Как и в каком банке взять выгодный кредит? Как взять выгодный кредитКак взять выгодный кредитКонечно, выгоднее всего одолжить у родственников — и отдавать можно, когда получится, и проценты выплачивать не надо. Но это, конечно, шутка, далеко не все имеют родственников, которые могут одолжить нужную сумму, да и не каждый заставит себя быть чем-то обязанным кому-то из родичей. Остается одно — банковский кредит. И, желательно, такой, чтобы не переплачивать слишком уж много. Начнем с начала: чем на более короткий срок вы берете кредит, тем меньше будет процентная ставка и, соответственно, тем меньше переплата. Если сумма, необходимая вам, невелика, вы можете попросту оформить кредитную карту. При условии своевременного ее пополнения ваш кредит вообще будет беспроцентным. А пополнить ее своевременно вы можете с зарплаты — даже если вы потратите на это все свои деньги, вы снова можете пользоваться кредиткой. Или — можете одолжить у кого-то деньги на короткий срок, пополнить кредитную карту, а назавтра снова снять с нее нужную сумму. Процент — весьма, кстати, небольшой, — начисляется только на непогашенную сумму. Однако размер предлагаемого таким образом кредита изначально бывает не очень большим. Поэтому если вы планируете большой кредит через какое-то время — обзаведитесь кредитной картой заранее; при условии ее регулярного использования через некоторое время ваш кредитный лимит будет увеличен. Если же кредит вам понадобился срочно, или на такую сумму, какую не может обеспечить кредитная карта, вам следует брать потребительский кредит.

Если же вам спешить некуда — берите обычный кредит. Да, папка с предоставляемыми банку документами будет более увесистой, а на то, чтобы эти документы собрать, потребуется несколько дней. Зато и переплата по кредиту окажется значительно ниже. Кстати, более низкие процентные ставки банки обычно предлагают, когда кредиты берутся под залог имущества — движимого или недвижимого. Однако если в вашей квартире (доме) прописаны несовершеннолетние дети, то такая недвижимость не может служить залоговым имуществом. А вот использовать в качестве залога автомобиль вам никто не запретит. Если для вас и в самом деле важно, насколько выгодным окажется ваш кредит, советуем внимательно ознакомиться с предлагаемыми банком условиями. Помимо процентной ставки, обратите внимание на дополнительные комиссии и выплаты. А также — на возможность досрочного погашения кредита.  « Предыдущая запись « Предыдущая запись  Следующая запись » Следующая запись » getyourcredit.ru Как и в каком банке взять выгодный кредит?Банки привлекают клиентов предложения о кредитах на выгодных условиях. Они предлгаают взять выгодный кредит с низкой ставкой. Многие люди верят этим обещаниям и обращаются за кредитом, но на практике выясняется, что все не так выгодно, как было обещано. Понятие «выгода» довольно обширное и для каждого означает свое. Кому-то выгодно взять большую сумму, кому-то – на длинный срок, кому-то – под низкую ставку. Для банка выгодно взять с клиента по-максимуму. Чаще всего оформить выгодный кредит – это оформить его под более низкую ставку. Выдавать кредит под низкий процент для банка совершенно невыгодно, поэтому он компенсирует себе такую уступку другими платными услугами, например, страхованием, доп.услугами или какой-либо комиссией. Что такое выгодный кредит?Многие клиенты ответят, что выгодный кредит – это кредит с меньшей процентной ставкой. Они будут правы и одновременно нет. Точнее здесь будет сказать, что самый выгодный – это кредит с меньшей итоговой переплатой, так как ставка по кредиту не отражает реальной переплаты: иногда получить кредит под 18% бывает выгоднее, чем под 15,9%.

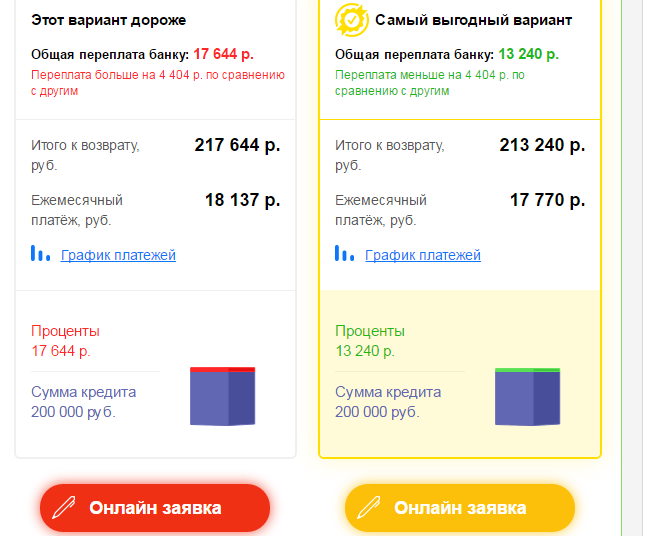

Дело заключается в стоимости других услуг, которые включаются в состав платежа. Одной из распространенных является страхование жизни клиента. В зависимости от банка и от включенных рисков цена страховки варьируется от 0,1% до 1,5-2% ежемесячно от суммы кредита. В условиях кризиса страховка обычно идет комплексная, т.е. включает себя защиту не только жизни, но и потери трудоспособности или долгого больничного. Например, если человека сократили с работы, то это будет страховым случаем, и страховая компания будет выплачивать кредит, пока клиент не найдет другую работу. Однако, не стоит рассматривать страховку, как панацею, и отказывать от нее. В непредвиденных ситуациях она может реально помочь в погашении долга и защитить близких в случае смерти клиента. Таким образом, судить о выгодном кредите только по предлагаемой процентной ставке не стоит. Если выгодность заключается только в переплате, то нужно внимательно изучить график платежей и условия кредитования. В графике будет указана итоговая переплата с учетом всех услуг, а условия договора подтвердят, что помимо указанной суммы больше ни за что платить не нужно. Как определить выгодный кредит?Как было сказано выше, выгодность для каждого будет определяться индивидуально, но поскольку для многих выгодность – это меньшая переплата, то с этой стороны попробуем сравнить предложения банков Ренессанс и Совкомбанка. Оба банка активно кредитуют население и предлагают несколько кредитных вариантов. Рассмотрим стандартный вариант кредитования на сумму в 200 000 р. на 2 года.

За счет более высокой ставки и более дорогой страховки переплата по кредиту в Совкомбанке будет больше. Данный расчет велся по стандартным условиям кредитования. Указанные банки часто проводят акции, и есть возможность получить кредит по минимальной ставке. Так, в Совкомбанке можно оформить кредит на 100 т.р. под 15% на 1 год, а в Ренессанс минимальная ставка начинается от 15,9%. Данные условия больше служат в качестве маркетингового хода для привлечения клиентов. Банку не выгодно выдавать кредит под низкий процент, поэтому, привлекая клиента на 15%, в итоге выставляется более высокая ставка. Обоснование высоких ставок.При подаче заявки клиенту предлагается самая низкая ставка. Сотрудники банка поясняют, что процент устанавливается индивидуально каждому клиенту, исходя из его особенностей: дохода, стажа работы, возраста, состояния кредитной истории и проч. Так, подавая документы на получение кредита, клиент рассчитывает на 15 годовых, а по факту ставка устанавливается 24%. Обычно, если деньги нужны срочно и ходить по другим банкам нет времени, клиент соглашается на выставленные условия. В большинстве случаев, это хитрый ход кредитора: заманить клиента, а потом не оставить ему выбора. Но иногда в предложенную ставку действительно закладываются риски. Например, у клиента не совсем хорошая кредитная история, но текущих долгов нет, или стаж работы на последнем месте небольшой (частая смена должностей), частые выходы на больничные, невысокий или нестабильный доход и проч. Как легко можно сравнить кредитные предложения по банкам?Есть несколько вариантов сравнения, какой кредит выгоднее. Первый будет самым банальным и сложным – это самостоятельно ходить по банкам, записывать условия и сравнивать результаты. Это отнимет много времени и нервов. Самый простой способ – это воспользоваться сервисами для сравнения. Один из них — http://mobile-testing.ru/sravnenie_kreditov_v_banke/. Данный сервис позволяет быстро оценить предложения различных банков, высчитать выгоду. Для расчета достаточно задать параметры кредита (сумма, ставка, срок), выбрать банки и нажать кнопку «Сравнить». Полезное по темеКопирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru Как выгодно взять кредит? Секреты от банкиров!

В этой статье хотелось бы дать несколько советов по кредиту: как выгодно взять кредит, на что обращать вниманиеи т.п. Хотелось бы, чтобы каждый человек осознанно подходил к кредитованию, чтобы не было потом проблем с выплатами. Есть поговорка «берешь чужие деньги — отдаешь свои». Да еще с процентами. Поэтому прежде, чем идти в банк или МФО за займом, нужно хорошо взвесить все «за» и «против», и оценить свои силы и возможности. Итак, перейдем к нюансам по кредитам.

Что нужно знать, чтобы выгодно взять кредит?1. Условия банков. 2. Процентная ставка. 3. Быстрые кредиты. 4. Досрочное погашение. 5. Дополнительные расходы. 6. Кредит под залог. 7. Способы платежей. 8. Отказ банка. 9. Кредитная история. 10. Рефинансирование.

1. Условия банков.Перед выбором кредита, не поленитесь, изучите условия нескольких банков. В заявленной рекламе банки, как правило, все упрощают. На деле получается далеко не так безоблачно, быстро и дешево. 2. Процентная ставка.На консультации у менеджера уточняйте, о какой процентной ставке идет речь . Возможно, что менеджер говорит от ставке в год, а вы рассчитываете на годовую ставку, а это две абсолютно разные моменты. Приведем 2 упрощенных примера. Вроде звучит одинаково- 15 % в год и 15% годовых, но на самом деле, между ними огромная разница. Например, 15% в год – это значит, что за год вы переплатите 15%, а фактически годовая ставка будет около 30%. А 15 % годовых предполагает, что переплата будет чуть больше 15% за 2 года. То есть, разница будет примерно в 2 раза. Почему примерно? Потому что точно подсчитать можно только на кредитном калькуляторе. Сильно внедряться в эту систему не обязательно, просто нужно учесть, что «годовая ставка» и «ставка в год» — абсолютно не равные ставки. Кстати, о ставках. Если в банках оперируют понятием «годовая ставка», «ставка в год» и «эффективная ставка», то в МФО обычно ставки бывают по месяцам, неделям и даже ежедневными. Поэтому, всегда нужно знать, какая именно ставка будет по вашему займу, чтобы предварительно знать дальнейшие переплаты. 3. Быстрые кредиты.Если вы хотите получить кредит быстро и по упрощенной форме (по одному паспорту, онлайн), будьте готовы к тому, что процентная ставка будет достаточно высокой и, соответственно, переплаты будут немалые. И, наоборот, если вы не будете торопиться, и, чем больше документов вы предоставите, тем больше шанс на получение кредита под минимальную ставку и меньшие платежи. В таком случае, вам легче будет выплачивать кредит. 4. Право на досрочное погашение.Уже на первой консультации уточните вопрос по досрочному погашению, есть ли штрафные санкции за это, или же какова минимальная сумма, разрешенная на досрочное погашение. Позже, при подписании договора, прочитайте его внимательно, проверьте этот пункт еще раз. 5. Дополнительные расходы.При выборе кредита,обязательно уточняйте, какие будут дополнительные расходы. Возможно, это страхование жизни, имущества, титульное страхование. Также, могут быть ведение счета, требование ежегодной переоценки имущества, комиссии за рассмотрение/одобрение кредита и еще какие-то нюансы, которые потом вам могут испортить настроение неожиданными «сюрпризами». 6. Кредит под залог.Если вы хотите взять в кредит крупную сумму и на длительный срок, то будет логичнее взять кредит под залог. По залоговому кредиту процентная ставка будет наименьшей, а срок – максимальный. Конечно, это потребует от вас временных и финансовых затрат, но это себя оправдывает и окупает. 7. Способы платежей.Перед тем, как взять кредит, определитесь для себя, каким способом вам будет удобно погашать кредит : дифферинцированными или аннуитетными платежами. Подробно не будем об этом рассуждать, можно прочитать в Википедии. Просто попросите менеджера распечатать оба варианта кредита. Первый вариант тяжеловат тем, что вначале ежемесячный платеж будет большой с постепенным уменьшением. В этом случае, можно попросить увеличить срок кредитования( если это подразумевает кредитная программа), а в дальнейшем досрочно гасить. Этот вид платежа существенно сэкономит ваши деньги. Аннуитет же легче тем, ежемесячный платеж будет одинаковый. Но переплаты по этому способу несколько выше за весь срок. Часто банки даже не предлагают первый вариант платежей, т.к. им выгоднее, чтобы вы платили по аннуитету. Но у вас есть выбор, которым можете воспользоваться. 8.Отказ банка.Если вам отказали в займе, не нужно расстраиваться. Просто у каждого банка есть своя политика по отношению к заемщику. Например, если в одних банках предпочитают не кредитовать пенсионеров, то в других, пенсионеры считаются самыми дисциплинированными плательщиками, и для них существуют специальные льготные программы. Поэтому, если вам отказали, смело обращайтесь в другие кредитные организации. Всегда найдется организация, которая будет рада кредитовать вас. Есть еще вариант, подайте одновременно несколько заявок и выберите из всех одобренных тот займ, который будет для вас оптимальным по срокам, процентам и дополнительным условиям. 9. Кредитная история.Бывают такие ситуации, когда вы не раз погасили множество займов, и вдруг, в очередной раз вам сообщают, что у вас плохая кредитная история. Вы возмущаетесь, не понимая, как это возможно. К сожалению, такое бывает и нередко. Далеко не везде работают ответственные работники. По вине таких людей в кредитное бюро попадает неверная информация. Например, не внесли данные о полном погашении, или менеджеру было просто лень все перепроверить, а проще было написать, что кредит не погашен. Главное, не паникуйте! Всегда можно доказать вашу правоту и исправить историю. И, кстати, сохраняйте квитанции на протяжении 3 лет после окончания кредита. Этим вы избавите себя от таких ситуаций. 10. Рефинансирование.Даже, если вы уже взяли кредит и обнаружили, что есть гораздо выгоднее кредитная программа, вы всегда можете попросить рефинансирование в своем или другом банке. Этим вы сможете сэкономить свои денежки. Надеемся, что эти советы помогут вам взвесить все и взять кредит выгодно. Если эта статья оказалась полезной для вас, поделитесь ею с друзьями, нажав на кнопки соцсетей. biz-kreditka.ru как выгоднее взять кредит наличными

1. Определитесь с целью кредитаОформлять кредит наличными целесообразно в том случае, когда вам необходимы именно «живые» деньги. Хотите купить машину или квартиру? Выгоднее оформить целевой кредит. Если же Вы планируете приобрести какой-либо товар (например, бытовую технику), то не стоит оформлять заем прямо в магазине. Процентная ставка, предлагаемая кредитными экспертами в точках продаж, всегда значительно выше, чем при оформлении аналогичного, потребительского целевого кредита без посредников (то есть напрямую, в банке). 2. Спешка обходится дорогоДаже если банк предлагает «сказочные» условия и расположен в соседнем доме – не стоит торопиться. Перед тем, как оформлять заявку на кредит наличными сравните условия различных банков. Изучите отзывы реальных заемщиков о кредитно-финансовой организации, куда вы планируете обратиться. 3. Отдавайте предпочтение кредитной организации, с которой вам уже приходилось сотрудничатьЧасто банки предлагают наиболее выгодные условия именно постоянным клиентам. Стабильность в финансовых вопросах – хорошее качество заемщика. К тому же, если у вас есть зарплатная карта банка, то велика вероятность, что вам предложат льготные условия по кредиту. 4. Не поленитесь собрать полный пакет документовКак показывает практика, кредит наличными по двум документам дорого стоит. По возможности, предоставьте банку справку о доходах и копию трудовой книжки. Возьмите с собой военный билет, ИНН, водительское удостоверение и страховое свидетельство. Чем больше документов, тем больше шансов получить выгодный кредит. 5. Смотрите не на ставку, а на переплатуНередки примеры, когда при высокой ставке переплата оказывается минимальной. И наоборот – ставка привлекательна, а переплата - существенная. Если вы рассматриваете несколько вариантов, то сравнивайте именно переплату по кредиту. При значительных расхождениях при схожей ставке обратите внимание на «завуалированные» включенные услуги. 6. Спрашивайте о комиссияхОформить кредит наличными в банке без «обременений» сложно. Часто сотрудники банка специально при общении с клиентом игнорируют упоминание комиссий или иных дополнительных услуг, не обращают на них ваше внимание. Цель сотрудника банка очевидна – личная выгода, то есть увеличение собственной премии за оформление кредита. Однако необходимо знать, что такие услуги как страхование, интернет банкинг и/или смс-оповещение являются добровольными. Если вам это не нужно – нет смысла и переплачивать. 7. Полезно внимательной читать кредитный договорТщательное изучение кредитного договора поможет вам не только избежать оплаты «лишних» услуг. В договоре прописывается множество на первый взгляд малозначительных пунктов: к примеру, банки часто взимают плату за внесение денег на счет. Кроме того вы заранее будете осведомлены о всех нюансах при возможной просрочке платежа, то есть о штрафных санкциях. 8. Уточните о возможности досрочного погашенияДаже если вы оформляете кредит на 5 лет, никогда не исключайте вероятность закрытия долга ранее окончания срока погашения. Вам выгоднее если банк не взимает комиссию за досрочное погашение. 9. Квота или сторонники изобилия Как бы ни был велик соблазн взять кредит «с запасом», не стоит этого делать. Ведь тогда сумма переплаты также увеличится. Сначала продумайте, сколько именно вам требуется средств, а потом оформляйте наличный кредит в банке. 10. Правдивость данных – залог одобренияБудьте честны с банком. Нет ничего плохого в том, что у вас есть работа по совместительству или квартира, которая сдается в аренду. Банк – не налоговая. А дополнительные доходы лишь повысят вашу платежеспособность. источник vsebankiavam.ru Где взять потребительский кредит на самых выгодных условиях

Во времена кредитного изобилия вопрос "где можно взять потребительский кредит?" звучит неактуально. Потребительским кредитованием сейчас занимается любой уважающий себя банк. В наши дни на пике популярности находится другой вопрос: Где выгоднее взять кредит на потребительские нужды?

Отвечаем на вопросыНадо сказать, вопрос этот довольно заковыристый. Прежде всего, потому, что сначала нужно определиться: какой кредит можно считать выгодным? Тот, что оформляется быстрее всего? Тот, где надо предоставить минимум документов? или Тот, что дешевле?

Выгода может быть очень разной. При чем понимание "выгоды" в большей степени зависит от мировоззрения и образа жизни, который ведет человек. Например, очень занятой бизнесмен, у которого каждая секунда на счету, скорее охарактеризует выгодный кредит, как наиболее быстрый. Человек, который работает неофициально, выгодным посчитает тот кредит, что можно оформить, имея при себе всего лишь паспорт и водительские права. Что же касается дешевизны, здесь все еще более запутано. Касаемо потребительского кредитования. выгода и дешевизна - не синонимичные понятия. Дешевый кредит, с самыми низкими процентами может оказаться для заемщика ОЧЕНЬ дорогим при более детальном рассмотрении: за счет всевозможных комиссий, доплат и страховых сборов. А кредит с большим пакетом документов и среднерыночным уровнем процентной ставки в крупном государственном банке вполне может статься самым выгодным именно для вас. В общем вы поняли, к чему мы ведем...

Может ли быть кредит выгодным?Выгодный кредит - это кредит, в котором максимально оптимизирован пакет документов, необходимое обеспечение и процентная ставка. Это кредит, который удобно брать и удобно погашать.

Вернемся к нашему вопросу: где взять выгодный потребительский кредит? К счастью, уровень развития Интернет-сервисов достиг сегодня такого масштаба, что как только вы осознали свою потребность, могучий Интернет во главе с Яндексом и Гуглом спешат вам на помощь. Заходишь в поисковик, набираешь "потребительский кредит" и получаешь на выбор 4-5 современных кредитных фильтров. Все, что требуется - указать свой регион, город и установить интересующие вас параметры отбора (сума, срок, наличие обеспечения, справок и прочие дополнительные условия). Фильтр сам подберет подходящие предложения в банках вашего города и отсортирует их по нужному показателю: величине переплаты, рейтингу банка или ставке. Здесь же можно ознакомиться с условиями каждого предложения более подробно. Информация представлена в унифицированный форме и обновляется регулярно, поэтому вы можете не бояться, что к моменту, как вы решитесь на кредит, условия кредитования изменятся.

Один из плюсов использования кредитных фильтров - в возможности сразу рассчитать график платежей по кредиту, получить информацию об интересующем вас банке, величине его активов, перейти на страницу банка на сайте ЦБ РФ, а затем быстро вернуться к результатам поиска и продолжить сравнение дальше.

Обратите внимание!

Первое: процентная ставка. Смотрим не только на цифру декларируемой процентной ставки, но и на окружающие ее символы и указатели. Имейте в виду - банком обычно указывается минимальная процентная ставка по кредиту или (что реже) средняя. Выглядит это примерно так: "от 15% годовых". То есть в наилучшем случае кредит может быть предоставлен вам под 15% годовых.

На деле кредит под минимальную ставку выдается крайне редко. У вас может не хватать дохода или обеспечения или вы не соответствуете какому-то одному требованию. Дальше как снежный ком: чем сильнее вы и ваша кредитная история отличаетесь от эталонной для банка, тем выше проценты по кредиту. Так минимальный по рынку процент 9% годовых конкретно для вас может превратиться в 22%, а то и 40% годовых. Второе: полная стоимость кредита. Помимо основного платежа за пользование заемными деньгами банки взимают различные комиссии для оплаты собственных операционных расходов. Это может быть разовая комиссия за выдачу кредита, ежемесячные комиссионные за обслуживание кредитного счета, процент за получение наличных средств через банкомат и пр. Полная стоимость кредита и указывается банком в кредитном договоре. Однако в ваших интересах узнать ПСК до момента его подписания.

Третье - наличие обязательного страхования жизни, здоровья и т.п. Банку нужно, чтобы вы, как заемщик, смогли выплачивать кредит на протяжении всего срока его действия. Наличие у вас постоянной работы и залога более менее защищает банк от невозврата. Однако это не может защитить его от непредвиденных обстоятельств, которые могут помешать вам вернуть кредит - смерти, потери трудоспособности, порчи предмета залога и т.п. В этом случае банк рекомендует (настоятельно требует) приобрести страховку. Помните, что страховка обновляется ежегодно на протяжении всего срока кредитования. Само собой, выгоднее брать кредит там, где такого требования нет. Напоследок расскажем, где взять дешевый потребительский кредит. Цена кредита обычно тем меньше, чем больший пакет документов вы предоставляете. Поэтому в подавляющем большинстве самые дешевые кредиты в государственных банках или банках из ТОП-20. Здесь к проверке вашей платежеспособности подойдут более серьезно, но и вы можете надеяться на отсутствие скрытых комиссий. creditnyi.ru Как взять выгодный кредит в банкеПотребительский кредит может помочь в самых разных ситуациях, будь то ремонт квартиры, покупка чего-то дорогостоящего или просто оплата поездки на отдых. Правда, сначала убедитесь, что вы можете себе позволить предстоящие расходы, и оцените все выгоды, которые вы получите от такой сделки с банком.

|

Для начала определитесь, насколько «срочно» он вам нужен. Существует понятие «экспресс-кредитования», когда банк рассматривает заявку о кредите в самые кратчайшие сроки; обычно такой вид кредита не требует и большого пакета документов. Зато проценты по такому кредиту обычно весьма высоки. Банк таким образом страхуется от рисков, которые могут возникнуть.

Для начала определитесь, насколько «срочно» он вам нужен. Существует понятие «экспресс-кредитования», когда банк рассматривает заявку о кредите в самые кратчайшие сроки; обычно такой вид кредита не требует и большого пакета документов. Зато проценты по такому кредиту обычно весьма высоки. Банк таким образом страхуется от рисков, которые могут возникнуть.

Сервис найдет самые выгодные акции выбранного банка, рассчитает примерный платеж, переплату, выдаст график платежей. Если предложение понравилось, то здесь же можно подать онлайн-заявку.

Сервис найдет самые выгодные акции выбранного банка, рассчитает примерный платеж, переплату, выдаст график платежей. Если предложение понравилось, то здесь же можно подать онлайн-заявку.

10 советов-как выгоднее взять кредит наличными :

10 советов-как выгоднее взять кредит наличными :

Как это работает

Как это работает Aleksey-k

Aleksey-k

Выберем наиболее выгодный вариант.

Выберем наиболее выгодный вариант.