|

|

|

|

|

|

|

|

|

|

Что такое инвестиционный анализ, или Как вложить деньги и не прогадать. Оценка инвестиционных проектовМетоды оценки инвестиционных проектовМир таков только потому, что был создан без инвестиционного проекта. Авторство неизвестно Высокий уровень инфляции и ежегодное обесценивание денег приводят к необходимости разумных вложений и инвестиций для сохранения сбережений. Инвестиционные проекты выглядят привлекательно на этапе поиска инвесторов, но на деле многие не принесут обещанную прибыль, и даже потеряют вложенные деньги. Как заранее оценить проект и принять верное решение, попробуем сегодня разобраться.

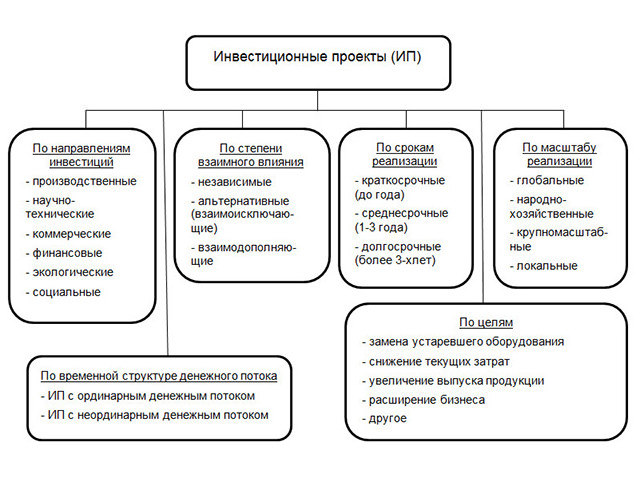

Инвестиционный проектТермин «инвестиции» происходит от лат. Investice – “облачать”. В общем смысле это означает вложение денежных средств с целью получения в конечном счете прибыли. Инвестировать можно в различные активы, поэтому инвестиции подразделяются на реальные и финансовые. Реальные инвестиции больше относятся к предприятиям и организациям и предполагают вложения в материально—техническую базу, замену оборудования, запуск новой продукции, проведение исследований и разработок, строительство и прочие секторы. Основной принцип финансовых инвестиций — вложение денег в другие деньги, то есть инвестирование в ценные бумаги: акции, облигации, паи, банковские вклады. Сюда же можно отнести займы для бизнеса, набирающий популярность краунфандинг и высокорискованные вложения в сети. Инвестиции могут быть частными, государственными и корпоративными. Также вложения разделяют на краткосрочные — 1-3 года, среднесрочные — 3-5 лет, долгосрочные — выше 5 лет. Но говоря о классическом инвестировании, это всегда долгий процесс и занимает свыше 10 лет. С другой стороны, в России очень часто меняются правила игры, поэтому и бизнес, и частные инвесторы хотят получить проекты с коротким сроком возврата денег.

Что такое — инвестиционный проектТермин «проект» означает идею, воплощенную в форму описания и расчета с доказательствами перспективности этой идеи. Инвестиционный проект подразумевает обоснование финансовых вложений с целью получения будущих доходов. С точки зрения федерального законодательства РФ, инвестиционный проект представляет из себя проектно—сметную документацию, разработанную с целью капитальных вложений. В экономической литературе проекты рассматриваются шире и подразделяются по объекту инвестирования:

Если смотреть еще шире, то сегодня инвестициями называют любые вложения денежных средств, в первую очередь, в недвижимость, акции, облигации, драгоценные металлы, валюту, покупку бизнеса, стартапы и высокодоходные рискованные инструменты. Встречается даже инвестирование в себя, что не может подходить под формальное определение инвест проекта.

Каждый проект подразумевает временные рамки, необходимые затраты, запланированные результаты. На их основании оценивается разумность вложений в целом. Оценка инвестиционных проектовПеред принятием решения следует проанализировать и оценить необходимость инвестиций. Оценка инвестиционного проекта — многогранное мероприятие. Нужно оценить все составляющие комплексно. Критерии и методы оценки инвестиционных проектов различаются, поэтому после краткого анализа нужно подобрать подходящие. В основном, нужно правильно рассчитать будущий доход и затраты на получение этого дохода. Принципы оценки инвестиционных проектовПринципы разделяются на три большие группы:

Применение принципов и методов оценки инвестиционных проектов позволяет оценить их единообразно, помогает при сравнении нескольких вариантов. Всего насчитывается 30 принципов, по 10 в каждой группе. Самыми значимыми являются: уникальность, выгодность, платность ресурсов, структура капитала, увязка с политикой государства. Критерии оценки инвестиционных проектовКак это ни банально, базовый критерий — сможет ли инвестор вернуть себе деньги, когда и сколько. Все остальное в принципе неважно. Такой критерий также может выражаться в процентном соотношении и показывать норму доходности вложений. Если рассматривать критерии оценки инвестиционного проекта более широко, то следует для каждого проекта разработать собственную шкалу критериев, основываясь на объекте инвестирования и типе инвестиций. Виды и методы оценки инвестиционных проектовВ экономической литературе предлагаются множественные критерии и методы оценки инвестиционных проектов. Подбор подходящего должен базироваться на стратегической цели, а также виде инвестиций: реальные или финансовые. Источник финансирования на выбор не влияет, но должен учитываться при анализе и интерпретации результатов. Лучше руководствоваться несколькими методами для полного анализа. Экономическая наука предлагает динамические и статистические методы оценки инвестиционных проектов. Статические методы оценки инвестиционных проектов опираются на законы совершенного рынка. Динамические методы оценки инвестиционных проектов анализируют развитие проекта в динамике. Они включают в себя разные расчеты. Основные методы оценкиНе все методы стоит использовать, осуществляя анализ и оценку инвестиционных проектов. Часть из них подходят для определения стратегической деятельности предприятия. В организациях, особенно крупных, такими расчетами занимаются планово-экономический отдел, финансовый директор или советники, за их неимением — главный бухгалтер. Частного инвестора норма капитализации совершенно не интересует. Ему следует опираться на другие, более простые, но не менее подходящие оценочные методы.

Метод расчета срока окупаемости Самый популярный способ оценить инвест проект — рассчитать срок окупаемости. Он определяется на основе суммы инвестиций и суммы прибыли за каждый год. Основной расчет выглядит так:

Важно: Метод не учитывает возможные изменения и риски проекта, расчет очень упрощен. Подходит для предварительной оценки вложений в проект. Метод расчета чистой дисконтированной ценности Еще один важный показатель — чистая дисконтированная ценность (NPV). Рассчитывается как разница между дисконтированной суммой ожидаемых доходов и издержками на инвестиции. Дисконтированная сумма ожидаемых доходов — издержки = чистая дисконтированная ценность Ликбез: Дисконтирование — способ сравнения сегодняшней и будущей ценности денег.

Прием дисконтирования позволяет сравнить затраты, которые мы производим сейчас, и доходы, которые мы должны получить в будущем. С одной стороны, деньги постоянно обесцениваются из-за инфляции, с другой стороны, деньги растут в стоимости при вложении капитала в рост. Для сравнения стоимости денег сегодня и, к примеру, через 5 лет, нужно взять сумму и уменьшить ее на сумму процентов, которые могли бы быть начислены за 5 лет. Такие проценты и есть ставка дисконтирования. Ее выбор основывается на опыте и субъективных знаниях эксперта, который оценивает инвестиционный проект. Самый простой способ — взять за основу ставку рефинансирования ЦБ России. Ликбез: Ставка рефинансирования — инструмент денежно-кредитной политики Центробанка; ставка, по которой Центробанк кредитует другие банки в России.

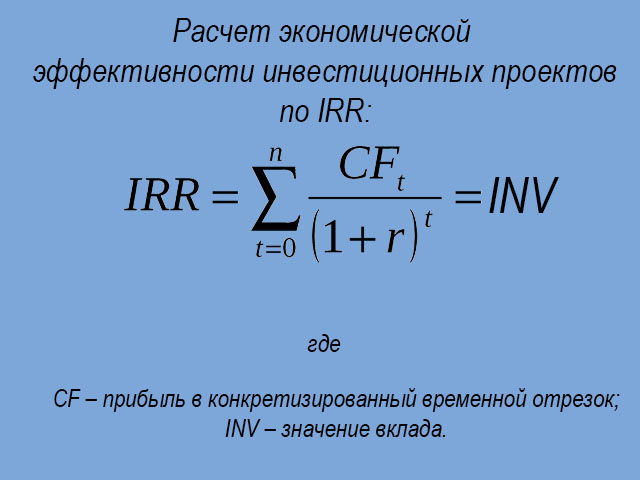

Показатель IRR отражает ставку дисконта, при которой дисконтированные будущие доходы инвест проекта должны быть равны издержкам. IRR отображает подходящую ставку дисконта, позволяющую вкладывать средства без убытка. Он всегда связан с чистой дисконтированной ценностью. Сочетание их показывает привлекательность инвестиций.

В зависимости от сравнения показателей IRR, NPV и r, где r — реальная ставка дохода в процентах, принимается решение о вложении в проект. Возможны три варианта:

Важно: Риск инвестирования зависит от показателя внутренней нормы доходности и реальной ставки дохода. Нужно стремиться, чтобы IRR превышал реальную ставку намного. Порядок проведения оценки проектаАнализ и оценка инвестиционных проектов начинаются с изучения основных данных: финансовых показателей, графиков и расчетов. Оценку следует проводить в два этапа: на первом рассмотреть замысел в целом, насколько он хорош для инвестирования, а на втором — решить, насколько он подходит для вложений конкретного инвестора, нужен он ему или нет.

Важно: Оценивая документы, показатели и расчеты, указанные в них, не считайте априори правдивыми и достоверными. Подвергайте сомнению приведенные данные и доверяйте своему опыту и мнению экспертов. После подбора достойных проектов следует задать себе серьезный вопрос: нужно ли участвовать в проекте? Постарайтесь ответить на три основных вопроса:

Ответами на все вопросы должно быть «да». Только в этом случае можно вкладывать деньги. К примеру, если в проекте заложено, что прибыль в первую очередь получают мажоритарные акционеры, то можно не дождаться своих инвестиций. Или вы видите, что прописанные бизнес-процессы не эффективны и противоречат друг другу, значит, организация на каждом шагу будет сталкиваться с проблемами технического плана и не сможет работать с полной отдачей, производя профит. Лучше от таких проектов отказаться, особенно, если вы далеко не единственный инвестор. Важно: оценивая инвестиционный проект, разделяйте оценку самого проекта и оценку вашего участия в нем.

Оценка рисковИнвестиционный проект будет реализовываться в условиях риска и неопределенности. Необходимо правильно оценить степень риска, от чего он будет зависеть. На риск влияют множество факторов. Внешние:

К внутренним факторам риска можно отнести:

Предусмотреть все риски невозможно. Некоторые из них можно застраховать. Страхование — способ снизить возможные издержки и потери. К сожалению, институт страхования предпринимательских и инвестиционных рисков плохо развит в России, но тем не менее — какие-то отдельные аспекты бизнеса застраховать можно, тем самым снизив риск потерь. Правила инвестированияДля приблизительной оценки необходимости вложения можно опираться на базовые правила:

Важно: в высокорискованные инвестиционные проекты вкладывайте только собственные средства. Здесь нельзя рисковать заемными деньгами!

Ликбез: Рентабельность — экономический показатель для определения эффективности. Рассчитывается как соотношение выручки и издержек.

Ликбез: Платежеспособность — возможность субъекта своевременно и в полном размере выполнять свои финансовые обязательства. РезюмеВыбор инвестиционного проекта — серьезное решение. Необходимо беспристрастно и объективно его оценить. Выбор метода оценки зависит от:

Для предварительной оценки инвест проекта элементарным и эффективным методом является расчет срока окупаемости. Это позволит определить, как быстро вернутся вложенные средства, если события будут развиваться точно по прогнозируемому сценарию. Для более детального анализа инвестиционного проекта и принятия верного решения следует определить ставку дисконтирования и рассчитать чистую дисконтированную ценность и внутреннюю норму доходности. Важно: если трудно правильно проанализировать проект, лучше обратиться к независимому финансовому аналитику. Даже высокая стоимость консультации не сравнится с гипотетической возможностью потерять все вложенные сбережения. Когда расчеты показывают надежность и эффективность инвестиций, оцените, насколько инвест проект подходит лично вам, сможете ли вы лично получить хороший профит от вложений. Иногда интересы инвесторов вступают в конфликт между собой или с другими участниками проекта. Вы должны быть уверены, что сможете заработать лично. Для выгодной инвестиции должны быть найдены 3 составляющие:

Что еще нужно? Ничего. Действуйте! Удачи! investorgold.ru Оценка инвестиционных проектовДействовать без предварительного анализа и оценки инвестиционного проекта, особенно крупного, значит подвергнуть компанию риску. Чтобы понять эффективность проекта, надо до принятия решения по нему пройти все этапы оценки. Итак, сразу к делу. Есть инвестиционный проект (или идея), и предстоит решить, стоит ли вкладывать в него деньги. Прежде всего, необходимо определить, какие именно характеристики проекта могли бы отражать его выгоды для компании, а уже после этого можно выбрать методы его оценки. С точки зрения классического финансового анализа, существует только один критерий. Проект эффективен в том случае, если он приносит прибыль. Однако в данном случае имеется в виду не бухгалтерская, а экономическая прибыль. Она отличается тем, что учитывает не только затраты, понесенные компанией, но и стоимость используемого капитала, даже если эта стоимость нигде не проходит как реально потраченные средства. Если экономическая прибыль оказалась выше нуля, значит, компания в результате станет богаче, а проект можно считать выгодным. И наоборот. На практике используются разные показатели оценки инвестиционных проектов, характеризующие экономическую прибыль компании. При этомаиболее часто применяется чистый приведенный доход (NPV). Его величина определяется на основе прогнозного отчета о движении денежных средств, составленного для инвестиционного проекта. Поэтому задача номер один при изучении вложений – понять, какие денежные потоки вызовет положительное решение о его реализации. И, как показывает практика, 90 процентов всех сложностей оценки привлекательности проекта касаются не расчета коэффициентов, а как раз формирования прогнозных отчетов. Поэтому уделим этому больше внимания. Скачайте полезные документыРегламент оценки и анализа инвестиционных проектов Инструкция по оценке инвестиционных проектов компании Методика инвестиционных расчетов девелоперской компании Данные для оценки инвестиционных проектовВсю оценочную работу можно условно разделить на две части. Первая – сбор информации и прогнозирование денежных потоков. Эта работа очень трудно формализуется, у каждой компании и в каждом проекте будет много индивидуальных особенностей. Вторая часть – расчет показателей и их изучение. Здесь тоже много работы и требуется немало знаний, но на этом этапе заметная часть работы может выполняться по формальным алгоритмам и не требовать ни времени, ни долгого обдумывания. Но для того чтобы избавить себя и других пользователей финансовой отчетности от напрасной потери времени, важно стремиться свести прогнозную финансовую отчетность к стандартным формам, позволяющим быстро находить интересующие цифры и автоматически рассчитывать показатели. Наиболее важным отчетом для оценки инвестиционных проектов является прогноз движения денежных средств. Его формат хорошо знаком многим финансистам. Два других отчета – отчет о прибылях и убытках и баланс – тоже должны иметь стандартные форматы. Но их подготовить обычно довольно сложно. Одновременное прогнозирование и денежных потоков, финансовых результатов, состояния активов и пассивов требует аккуратного сведения всех учетных событий и факторов, иначе отчетность будет выглядеть неаккуратно и даже противоречиво. Такая работа слишком сложна для того, чтобы проделывать ее с каждым проектом. Поэтому полный пакет прогнозов имеет смысл готовить только в том случае, если для анализа вы используете либо готовый программный продукт, либо готовую модель в Excel. В других случаях можно ограничиться прогнозом движения денежных средств. Читайте также: Подготовка данных для анализа инвестицийУже сама форма отчета о движении денежных средств задает план подготовки данных для анализа. Тем не менее для удобства работы этот план лучше детализировать, а именно подготовить список вопросов по таким направлениям, как:

Разумеется, приведенный список вопросов неполный. Тем не менее он прекрасно иллюстрирует логику сбора данных для анализа. Стоит также учитывать, что в реальной жизни возникают ситуации, сильно усложняющие работу. Некоторые из них встречаются настолько часто, что заслуживают отдельного внимания. Ранее осуществленные инвестиции. Зачастую к моменту проведения оценки проекта часть затрат, связанных с ним, уже оплачена. Логика оценки эффективности вложений, да и просто обычное понимание инвестиций подсказывают, что эти затраты должны быть учтены при анализе вложений. Но здесь кроется ловушка! Анализ эффективности, безусловно, потребует учета всех его затрат. Но говоря об эффективности проекта, мы обычно подразумеваем эффективность принимаемого в данный момент решения о его запуске или продолжении. И в этом случае деньги, потраченные ранее, должны быть проигнорированы, так как отказ от реализации проекта все равно не вернет их. Выделение проекта из действующего бизнеса. Обычно это один из наиболее сложных вопросов анализа. Что делать, если над ним работают сотрудники, которые и раньше получали зарплату в компании? Как учесть использование имеющихся у компании площадей и оборудования? Можно ли отразить повышение качества услуг? Начнем с простой констатации главного принципа. В денежных потоках должны быть отражены только те доходы и только те затраты, которые возникнут в случае, если проект будет реализовываться. Если какие-то платежи существовали бы и без него, то они должны игнорироваться. Ключевые показатели эффективности проектаЗавершающим этапом оценки инвестиционного проекта должен стать расчет ключевых показателей эффективности, на основе которых принимается решение о его привлекательности. Наиболее часто таким показателем становится NPV. Его расчет требует решения двух простых задач. Во-первых, надо выделить из отчета о движении денежных средств строку чистого денежного потока (Net Cash Flow, NCF). Наиболее простой расчет выглядит так: NCF = Денежные потоки от операционной деятельности без учета процентов по кредитам + Денежные потоки от инвестиционной деятельности. Вторая задача, которую надо решить перед расчетом NPV, – определение ставки дисконтирования. Это не так сложно. В основе выбора ставки дисконтирования должно лежать следующее определение этой ставки: это норма доходности, которую инвестор хотел бы получать на свои средства, вложенные в данный проект. Иными словами, если инициатор проекта уже знает, при каком годовом доходе он сможет признать проект привлекательным для вложений, то это и есть ставка дисконтирования. Если же речь идет просто об одном из множества проектов компании, то обычно расчет выполняется в два шага. Шаг 1. Вычисляем средневзвешенную стоимость капитала (WACC). Это показатель, который отражает, какую норму доходности компания обычно имеет на используемые ею средства. Формула расчета: WACC = Wкр Rкр (1 – t) + Wсобст ROE, где Wкр и Wсобст – доли заемных и собственных средств в капитале; t – ставка налога на прибыль; ROE – рентабельность собственного капитала; Rкр– стоимость заемного капитала. Шаг 2. Корректируем на риск. Поскольку WACC компании отражает доходность обычной деятельности, а инвестиционный проект может существенно отличаться от нее, то риски его будут выше. Поэтому к рассчитанному WACC прибавляется дополнительная рисковая премия. Величина этой премии будет равна нулю для проектов, связанных с поддержанием текущего производства, и будет постепенно увеличиваться с ростом новизны. Как правило, величина рисковых премий колеблется от 0,2 WACC (для проектов расширения производства) до 0,5–0,7 WACC (в проектах, направленных на выход на новые рынки). Итак, ставка дисконтирования может быть определена на основе требований инвестора или прибавлением рисковой премии к стоимости капитала компании. Но следует помнить, что это номинальная ставка, которую можно использовать, если денежные потоки спрогнозированы с учетом инфляции. Если же инфляция в денежных потоках не учитывалась, то следует перейти к реальной ставке, не включающей инфляцию. Упрощенно это делается вычитанием прогнозируемого уровня инфляции из номинальной ставки. Теперь можно рассчитать NPV. Формула этого показателя хорошо известна, но мы на всякий случай повторим ее еще раз: где NCF – чистый денежный поток проекта;d – ставка дисконтирования. Положительное значение NPV будет указывать на то, что проект эффективен. Кстати, величина этого положительного значения отражает то, насколько вырастет стоимость бизнеса благодаря его реализации. Методические рекомендации по управлению финансами компании fd.ru Оценка инвестиционного проекта. Инструкция для финансового директораОценка инвестиционного проекта. Инструкция для финансового директораДмитрий Рябых, Генеральный директор компании «Альт-Инвест»Авторская (доредакционная) версия статьи «Рабочая инструкция по оценке эффективности инвестиций», опубликованной в журнале «Финансовый директор» №10, за 2010 Задача оценки инвестиционного проекта обычно ассоциируется с написанием бизнес-плана и последующим походом в банк или к другому инвестору. Между тем, в обычной деятельности компании часто возникает необходимость принятия инвестиционных решений. И за каждым таким решением стоит более или менее крупный проект, требующий анализа. Интересно, что оценка такого проекта зачастую не только не проще, но даже сложнее, чем оценка крупных инвестиций, требующих внешнего финансирования — ведь за каждым инвестиционным решением стоит переплетение множества интересов, точек зрения и целей, связанных с бизнесом компании. Обычно, роль финансового директора в обсуждении инвестиционных решений компании заключается в том, чтобы контролировать финансовую и экономическую эффективность инвестиций, а также оценивать вклад нового проекта в общие финансовые показатели компании. На фоне идей о повышении качества продукции и бизнеса в целом, захвате новых рынков и внедрении перспективных технологий именно финансовый директор должен суметь, во-первых, задать вопрос «какой доход мы получим на потраченные деньги?», а во-вторых, четко представить картину проекта в терминах финансового дохода или убытка. Эта статья предлагает некоторые инструкции, которые, как мы надеемся, помогут упорядочить работу с этими вопросами и уберегут от часто встречающихся ошибок в анализе инвестиций. 1. Начнем с конца. Итоговые показатели и принципы принятия решения. Прежде всего, необходимо определить какие именно характеристики проекта могли бы отражать его финансовую и экономическую выгодность для компании. Этот вопрос вынесен на передний план для того, чтобы заранее определить — зачем собираются данные и готовятся отчеты, какова конечная цель проводимой в ходе анализа проекта работы. Тогда будет понятнее, какими вопросами в ходе работы можно пренебрегать, а что является важным и обязательным. Если подходить к проекту с точки зрения классического финансового анализа, то существует только один простой критерий его эффективности. Проект будет признан эффективным в том случае, если он приносит прибыль. Однако в данном случае имеется в виду не бухгалтерская, а экономическая прибыль. Она отличается тем, что учитывает не только затраты, понесенные компанией, но и стоимость используемого для проекта капитала, даже если эта стоимость и не выплачивалась в виде реальных процентов. Это делает полученную оценку более универсальной, а принцип принятия решения — более простым. Если экономическая прибыль от реализации проекта оказалась выше нуля, значит компания в результате станет богаче, а проект следует считать выгодным. Если же экономическая прибыль отрицательна, то проект с финансовой точки зрения неэффективен (но возможно создает некоторые нефинансовые выгоды). В практических расчетах используются разные показатели, характеризующие экономическую прибыль компании. В случае с оценкой инвестиционных проектов наиболее часто применяется чистый приведенный доход (NPV). Именно вопрос о величине NPV проекта будет наиболее фундаментальной и классической точкой зрения финансового директора на инвестиционные вложения. Величина NPV определяется на основе прогнозного отчета о движении денежных средств, составленного для инвестиционного проекта. Поэтому задача номер один при изучении вложений — понять, какие денежные потоки вызовет положительное решение о реализации проекта. Еще два показателя, рассчитываемые на основе прогнозного денежного потока, это внутренняя норма рентабельности (IRR) и дисконтированный срок окупаемости (PBP). Для их расчета используются те же прогнозные отчеты, а сами показатели являются вспомогательными по отношению к NPV, они просто дополняют его, отражая экономический эффект проекта в других ракурсах. Поэтому мы не будем выделять их в самостоятельную группу, а объединим с NPV под общим понятием показателей экономической эффективности. Как уже было сказано выше, главное условие для их расчета — наличие прогноза денежных потоков проекта. Иногда прогнозировать денежные потоки может быть неудобно. В этом случае возможно рассчитывать те или иные косвенные финансовые характеристики проекта. В частности, распространен вариант, при котором оценивается изменение в бухгалтерской прибыли или других показателях, характерных для отчета о прибылях и убытках. Это может быть операционная прибыль, EBITDA и другие показатели. Но проблема в том, что сравнивать ежегодные (и как правило каждый год разные) показатели прибыли с суммой начальных инвестиций неудобно. К тому же при использовании годовых значений прибыли остается за рамками анализа вопрос о стоимости денег акционера. Поэтому часто в качестве итогового показателя применяется не сама прибыль, а показатели стоимости бизнеса, рассчитанные на ее основе. Самый простой и очевидный вариант такого подхода — использование оценки стоимости по модели Гордона. В этом случае нам понадобится прогноз изменений в отчете о прибылях и убытках компании, связанный с проектом. А оценка будет сводиться к тому, чтобы убедиться, что прирост стоимости бизнеса ожидается на уровне не ниже, чем потраченные на проект деньги. И последняя группа показателей, которые используются при подготовке выводов о проекте, это показатели финансового состояния компании, такие как ликвидность, оборачиваемость и рентабельность деятельности. Иногда для понимания сути проекта бывает важно не столько оценить его собственный эффект, сколько показать изменения, которые в результате произойдут в компании в целом. Здесь нет рекомендуемых показателей, для каждой компании набор будет меняться. Общим принципом выбора критериев можно назвать такой: они должны отражать те характеристики компании, о значениях которых имеет смысл беспокоиться или которые необходимо улучшать. Как правило, для нормального расчета этих показателей потребуется иметь прогнозный баланс и отчет о прибылях и убытках. Таким образом, в зависимости от перечня показателей, которые лягут в основу принятия решения о проекте, потребуется сформировать для этого проекта либо только прогноз движения денежных средств, либо еще и два дополнительных отчета. Как показывает практика, 90% всех сложностей оценки касаются не расчета показателей, а как раз формирования прогнозных отчетов. Поэтому мы уделим этому вопросу особое внимание. 2. Прогноз денежных потоков и другой отчетности проекта Всю работу по оценке инвестиционных проектов можно условно разделить на две части. Первая — сбор информации и прогнозирование денежных потоков. Эта работа очень трудно формализуется, у каждой компании и в каждом проекте будет много индивидуальных особенностей. Именно поэтому она отнимает большую часть времени и сил аналитика. Вторая часть — расчет показателей и их изучение. Здесь тоже много работы и требуется немало знаний, но на этом этапе заметная часть работы может выполняться по формальным алгоритмам и не требовать ни времени, ни долгого обдумывания. Но для того, чтобы избавить себя и других потребителей финансовой отчетности от напрасной потери времени, необходимо стремиться свести прогнозную финансовую отчетность к стандартным формам, позволяющим быстро находить интересующие цифры и автоматически рассчитывать показатели. Наиболее важным отчетом для оценки проектов является отчет о движении денежных средств, поэтому пример его рекомендуемого формата приведен ниже.

Два других отчета, отчет о прибылях и убытках и баланс, тоже должны иметь стандартные форматы. Но проблема их подготовки, обычно, несколько более широкая. Одновременное прогнозирование и денежных потоков, и прочей отчетности требует аккуратного сведения всех учетных событий и факторов, иначе отчетность будет выглядеть неаккуратно и даже противоречиво. Такая работа слишком сложна для того, чтобы проделывать ее с каждым проектом. Поэтому полный прогноз отчетности имеет смысл готовить только в том случае, если для анализа проектов вы используете либо готовый программный продукт или модель в Excel, либо собственную стандартную разработку. 3. Принципы подготовки прогнозов Уже сама форма отчета о движении денежных средств задает план подготовки данных для анализа. Тем не менее, для удобства работы этот план лучше детализировать. Вот традиционный список вопросов, с решения которых начинается анализ любого инвестиционного проекта: 1. Доходы проекта 1.1. Какие новые продукты/услуги появятся в результате проекта? 1.2. Ожидаемый объем продаж. Физические объемы и цены. 1.3. Будут ли получены специальные выгоды в форме снижения издержек? Чему равны эти выгоды в денежном измерении? 1.4. Произойдут ли изменения в объеме продаж или в цене продукции, которая выпускается сейчас? Чему равны дополнительные доходы за счет проекта? 2. Текущие затраты 2.1. Персонал. Штатное расписание проекта, зарплаты. 2.2. Прямые переменные затраты, связанные с производством. Требуются ли расходы на комплектующие, материалы, энергию, доставку и т.п.? 2.3. Аренда помещений и другие арендные расходы. Коммунальные расходы, связанные с эксплуатацией помещений. 2.4. Будут ли в проекте расходы, связанные с содержанием и эксплуатацией оборудования (регулярное обслуживание, расходные материалы и пр.)? 2.5. Требуются ли маркетинговые расходы? Маркетинговый бюджет. 2.6. Будут ли в проекте использоваться услуги сторонних организаций? Например, охрана, правовое сопровождение, телекоммуникации, транспортное обслуживание. Каковы прогнозы этих затрат? 3. Инвестиции 3.1. Какие инвестиции потребуются на приобретение земли, строительство, подводку коммуникаций, приобретение и монтаж оборудования? Какими будут сроки амортизации оборудования? 3.2. Будут ли дополнительные расходы на доставку оборудования, есть ли таможенные платежи, связанные с покупкой импортного оборудования? 3.3. Потребуются ли дополнительные вложения в оборотный капитал? 3.4. Нужно ли потратить деньги на лицензии, сертификаты, покупку каких-либо прав и другие организационные цели? 3.5. Потребуются ли в дальнейшем регулярные инвестиции в обновление оборудования по мере его износа? 4. Финансирование 4.1. Из каких источников финансируется проект? 4.2. Прогноз стоимости средств, привлекаемых через лизинг или кредиты. Ожидаемые условия финансирования. 5. Экономическое окружение и налоги 5.1. Учет основных налогов: НДС, ЕСН, налог на прибыль, на имущество. 5.2. Есть ли в проекте необходимость учета каких-то специфических налогов? Например, акцизов или таможенных пошлин. 5.3. Будем ли мы учитывать инфляцию в прогнозах? Ее можно и проигнорировать, но тогда при оценке эффективности надо использовать не номинальные, а реальные процентные ставки. В принципе, приведенный выше перечень охватывает практически все вопросы, которые следует задать для подготовки финансовой модели проекта. Но в реальной жизни часто возникают ситуации, сильно усложняющие работу. Некоторые из них встречаются настолько часто, что их стоит упомянуть здесь. Ранее осуществленные инвестиции Зачастую, к моменту проведения оценки проекта часть затрат, связанных с ним, уже оплачена. Логика оценки эффективности вложений, да и просто обычное понимание инвестиций подсказывают, что эти затраты должны быть учтены при анализе вложений. Но в этой логике скрывается ловушка! Оценка эффективности проекта, безусловно, потребует учета всех его затрат. Но говоря об эффективности проекта, мы обычно подразумеваем эффективность принимаемого в данный момент решения о его запуске или продолжении. И в этом случае деньги, потраченные ранее, должны быть проигнорированы, так как отказ от реализации проекта все равно не вернет их. В инвестиционном анализе принят именно такой подход, то есть оценивается не эффективность проекта в целом, вместе со всей его историей, а эффективность решения, принимаемого в данный момент. С другой стороны, часто имущество, передаваемое в проект бесплатно, может быть продано, если отказаться от реализации проекта. В этом случае, следует считать, что средства, не полученные из-за того, что имущество не продано, это тоже часть инвестиций. Выделение проекта из действующего бизнеса Обычно это один из наиболее сложных вопросов анализа. Что делать, если над проектом работают сотрудники, которые и раньше получали зарплату в компании? Как учесть использование имеющихся у компании площадей и оборудования? Можно ли отразить в оценках повышение качества услуг? Это все типичные вопросы, возникающие при оценке инвестиций, связанных с развитием бизнеса. Начнем с простой констатации главного принципа. В денежных потоках проекта должны быть отражены только те доходы и только те затраты, которые возникнут в случае, если проект будет реализовываться. Если какие-то платежи существовали бы и без проекта, то они не имеют к проекту никакого отношения и должны игнорироваться. Например, если новым сотрудникам отвели для размещения часть офиса, которая существовала и раньше, то затраты на аренду этих площадей не являются затратами проекта. И наоборот, если компания производит и продает, например, лампочки, а инвестиционные вложения позволят повысить качество продукции, то нельзя учитывать в доходах этого проекта поступления от продажи ламп, доходами проекта можно признать только дополнительные поступления от роста объемов продаж или цены, либо же выигрыш в затратах за счет снижения брака. Иногда выделение доходов и затрат оказывается достаточно простым, тогда проект моделируется обычным образом. Но часто вычленить денежные потоки проекта оказывается сложно. В этом случае удобнее подготовить два прогноза денежных потоков: «деятельность компании без проекта» и «деятельность компании с проектом», а для анализа использовать разность между этими отчетами. Важно, также, обратить внимание на то, что для учета доходов и затрат проекта важно, что они появляются в результате его запуска. При этом не важно, в каком подразделении компании появляются эти доходы или затраты. Например, холдинг создает собственную транспортную компанию, которая оказывает платные услуги. Этот проект может иметь высокие доходы, но если перевозки осуществляются для других собственных подразделений, то потраченные ими деньги следует считать затратами проекта (или просто исключить их из доходов). В то же время, средства, которые теперь не выплачиваются сторонним перевозчикам, являются доходом проекта. 4. Расчет показателей Завершающим этапом оценки инвестиционного проекта должен стать расчет ключевых показателей эффективности, на основе которых принимается решение о привлекательности проекта. Как уже было сказано выше, наиболее часто такими показателями становится либо группа NPV/IRR/PBP, либо оценка бизнеса в соответствии с формулой Гордона. Расчет NPV требует от аналитика решения двух простых задач. Во-первых, надо выделить из отчета о движении денежных средств строку чистого денежного потока (Net Cash Flow, NCF). Наиболее простой вариант определения этой строки выглядит так: NCF = Денежные потоки от операционной деятельности без учета процентов по кредитам + Денежные потоки от инвестиционной деятельности. Такое определение NCF приведет к оценке эффективности проекта с точки зрения суммарных инвестиций, без учета источников их финансирования. Оценка эффективности с точки зрения только денег акционера или с точки зрения банка потребует корректировки, но мы не будем рассматривать эти вопросы в рамках данной статьи. Вторая задача, которую надо решить перед расчетом NPV — определение ставки дисконтирования. Это не так сложно. В основе выбора ставки дисконтирования должно лежать следующее определение этой ставки: это норма доходности, которую инвестор хотел бы получать на свои средства, вложенные в данный проект. Иными словами, если инициатор проекта уже знает, при каком годовом доходе он сможет признать проект привлекательным для вложений, то это и есть ставка дисконтирования. Если же речь идет просто об одном из множества проектов компании, то обычно применяется двухходовый расчет ставки. 1. Вычисляем средневзвешенную стоимость капитала (WACC) компании. Это показатель, который отражает — какую норму доходности компания обычно имеет на используемые ею средства. Формула расчета показателя: WACC = wкрRкр(1 − t) + wсобстROE, где: wкр и wсобст — доли заемных и собственных средств в капитале компании; t — ставка налога на прибыль; ROE — рентабельность собственного капитала. 2. Поскольку WACC компании отражает доходность обычной деятельности, а инвестиционный проект может существенно отличаться от обычной деятельности, то риски его будут выше (из-за отсутствия наработанной практики в этой сфере). Поэтому к рассчитанному WACC прибавляется дополнительная рисковая премия. Величина этой премии будет равна нулю для проектов, связанных с поддержанием текущего производства, и будет постепенно расти с ростом новизны деятельности проекта. Как правило, величина рисковых премий колеблется от 0,2 WACC для проектов расширения производства до 0,5–0,7 WACC в проектах, направленных на выход на совершенно новые рынки. Итак, ставка дисконтирования может быть определена либо на основе требований инвестора, либо прибавлением рисковой премии к базовой стоимости капитала компании. Но следует помнить, что это номинальная ставка, которую можно использовать только в том случае, если все денежные потоки спрогнозированы с учетом инфляции. Если же инфляция в денежных потоках не учитывалась, то следуют сделать еще один шаг в определении ставки дисконтирования — перейти к реальной ставке, то есть ставки, не включающей инфляцию. Упрощенно, это делается вычитанием прогнозируемого уровня инфляции из номинальной ставки. Теперь, когда ставка дисконтирования определена, можно рассчитать NPV. Формула этого показателя хорошо известна, но мы на всякий случай повторим ее еще раз:

NCF — чистый денежный поток проекта; d — ставка дисконтирования. Положительное значение NPV будет указывать на то, что проект эффективен. Кстати, величина этого положительного значения отражает одну из возможных оценок того, насколько вырастет стоимость бизнеса компании в результате реализации рассматриваемого инвестиционного проекта1. Если показатель NPV по тем или иным причинам не совсем удобен, можно перейти к оценке проекта на основе модели Гордона. По сути дела, это тот же расчет NPV, но с двумя важными отличиями: 1. расчет ведется для бесконечного периода времени; 2. амортизация учитывается в составе затрат, т.е. делается предположение, что износ оборудования надо постоянно восполнять новыми инвестициями. Для расчета в данном случае используется не отчет о движении денежных средств, а отчет о прибылях и убытках. На его основе формируется показатель, называемый чистая посленалоговая операционная прибыль, NOPLAT. Определяется она так: + Доход - Расходы на основную деятельность = Прибыль до выплаты налогов и процентов (EBIT) - Налог на прибыль = NOPLAT И соответственно, формула оценки бизнеса будет выглядеть так:

d — ставка дисконтирования; g — ожидаемые темпы среднегодового роста доходов. Этот показатель чаще всего оценивается на уровне прогнозируемой инфляции, иногда, для растущих рынков, на уровне на 2–3% выше инфляции. Принцип принятия решения на основе модели Гордона таков: если V оказывается выше, чем начальные инвестиции в проект, то вложения можно признать эффективными, если ниже, то проект убыточен. 5. Заключение Приведенные здесь подходы к оценке проектов, разумеется, не охватывают всех возможных вопросов, связанных с инвестициями. И в частности, один из наиболее частых моментов, мешающих применению традиционного инвестиционного анализа, это определение цели инвестиционного проекта. Многие проекты компании трудно оценить с точки зрения денежных потоков. Ну например, какие доходы принесет внедрение ERP системы или замена оборудования на более современное? Наличие выгоды от реализации проекта может быть очевидным, но выразить эту выгоду в конкретных денежных потоках не всегда возможно. Финансовый директор должен понимать эту слабость своей позиции, ориентированной на требование денежной отдачи на каждый инвестиционный проект. И в некоторых случаях можно признать, что проект является чисто затратным. Но даже для таких проектов следует аналогичным образом готовить прогнозные отчеты и рассчитывать значения NPV (которые, естественно, будут отрицательными). Это позволит зафиксировать экономическую стоимость ожидаемых качественных изменений, а также вести целенаправленную работу по повышению доли проектов с ясным финансовым будущим и снижению числа проектов, не имеющих увязки с финансовыми результатами компании. Как показывает практика, такая работа заметно повышает и качество планирования, и эффективность компании.

1 С большой долей условности. Полноценный анализ влияния проекта на стоимость бизнеса будет намного более сложной задачей. www.alt-invest.ru методы оценки эффективности предприятия и инвестиционных проектов С помощью инвестиционного анализа можно выбрать оптимальную стратегию инвестирования, развития проекта, а также оценить возможные риски. С помощью инвестиционного анализа можно выбрать оптимальную стратегию инвестирования, развития проекта, а также оценить возможные риски.Подробнее об услуге...  Инвестиционная оценка бизнеса необходима в случае: Инвестиционная оценка бизнеса необходима в случае:

Инвестиционная оценка может выявить стоимость компании, определить ее финансовое положение. Инвестиционная оценка может выявить стоимость компании, определить ее финансовое положение.Подробнее об услуге...  Оценка активов — одно из необходимых условий для успешного проведения таких операций, как купля-продажа недвижимости, кредитование, страхование. Оценка активов — одно из необходимых условий для успешного проведения таких операций, как купля-продажа недвижимости, кредитование, страхование.Актуальные услуги...  Проведение инвестиционного анализа — непростое мероприятие, которое требует от оценщиков серьезных знаний и значительного опыта. Проведение инвестиционного анализа — непростое мероприятие, которое требует от оценщиков серьезных знаний и значительного опыта.Как выбрать компанию для оценки?  Для оценки инвестиционных рисков сотрудники консалтингового агентства могут провести комплексное исследование деятельности предприятия. Для оценки инвестиционных рисков сотрудники консалтингового агентства могут провести комплексное исследование деятельности предприятия.Подробнее... Целями любого предприятия независимо от формы собственности являются получение финансовой выгоды и наращивание экономического потенциала. Инвестиции являются инструментом достижения этих целей, но каждое инвестиционное решение — для того, чтобы быть успешным, — должно основываться на результатах инвестиционного анализа. Зачем и когда нужен инвестиционный анализИнвестиционный анализ — это комплекс практических и методических приемов и действий, дающих возможность оценить целесообразность инвестиций в тот или иной проект. Грамотно и своевременно проведенный инвестиционный анализ позволяет решить следующие задачи:

На заметкуИнвестиционный анализ должен выполняться на основе сравнения ситуаций в компании не «до реализации проекта» и «после реализации», а с позиций изменения эффективности деятельности «с проектом» и «без проекта». Инвестиционный анализ предполагает создание четкой схемы организации всего проекта — от его начального этапа до получения прибыли. На начальной стадии производится сбор информации о сфере инвестирования, данные анализируются, и на их основе формируется структура инвестиционного проекта. При выявлении факторов риска и недостатков принимаются меры по их устранению или минимизации. Чаще всего к инвестиционному анализу обращается сам инвестор (собственник компании или ее руководство). Приоритетными направлениями анализа в этом случае будут доходность вложенного капитала, финансовая устойчивость компании в связи с потенциальным влиянием на нее инвестиционных проектов. Вторая группа заинтересованных лиц — собственники компаний, стремящиеся привлечь инвесторов. В этом случае инвестиционный анализ проводится для того, чтобы определить, насколько конкретный бизнес привлекателен для инвесторов и какие шаги следует предпринять, чтобы увеличить эту привлекательность. Инвестиционный анализ может быть интересен и контрагентам компании, поскольку позволяет им понять способность организации выполнять договорные обязательства с позиции оценки возможного изменения ее финансового состояния, вызванного инвестиционной деятельностью. К целевой аудитории также относятся и кредиторы компании, поскольку для них инвестиционный анализ интересен в первую очередь с точки зрения ее кредитоспособности, платежеспособности и ликвидности баланса. Наконец, заинтересованными могут быть представители государственных органов — в случае принятия решения об оказании финансовой господдержки. Виды инвестиционной оценкиВ современной оценочной практике существует несколько видов инвестиционной оценки, и выбор того или иного вида зависит от ряда факторов — цели исследования, его объема и глубины, периода проведения и типа планируемых инвестиций. Рассмотрим обзорно основные виды инвестиционного анализа, классифицированные по различным признакам. Инвестиционный анализ различают:

К сведениюЛюбой из разновидностей инвестиционного анализа проводится по общей схеме: 1)отбор и подготовка необходимой информации; 2)обработка исходной информации и формирование аналитической; 3)интерпретация аналитической информации; 4)подготовка выводов и рекомендаций. Этапы и методы проектного анализа инвестицийПроектный анализ инвестиций включает в себя два основных этапа, каждый из которых, в свою очередь, представляет собой сложный процесс, состоящий из нескольких подэтапов и предусматривающий использование различных подходов. Этап 1. Анализ эффективности инвестиционного проекта. С точки зрения классического финансового анализа существует единственный критерий оценки эффективности — наличие или отсутствие прибыли от проекта. В этом случае рассматривается не бухгалтерская, а экономическая прибыль, учитывающая не только затраты, но и стоимость используемого для инвестиций капитала. Анализ проводится по двум основным направлениям:

Для оценки эффективности инвестиционного проекта с точки зрения собственника, инвестора, банка или государственных органов необходимо рассмотрение различных составляющих проекта. При формировании только одного набора показателей эффективности может возникнуть опасность неадекватного представления проекта с точки зрения других заинтересованных сторон. Этап 2. Анализ рисков — неотъемлемая часть любого инвестиционного анализа. Под инвестиционным риском понимают наступление неблагоприятного события, в результате которого реализация проекта может оказаться под угрозой. Существует две группы рисков:

При анализе рисков могут применяться следующие методы:

Обе группы рисков без принятия контрмер приводят к одному и тому же результату — финансовым потерям, при этом величина рисков находится в прямой зависимости от доходности объектов инвестирования — с ростом доходности, растут и риски. Методы анализа инвестиционных проектовСпециалисты-оценщики для решения конкретных задач в процессе инвестиционного анализа используют разные методы, позволяющие получать количественную оценку инвестиционной деятельности с точки зрения ее отдельных аспектов как в статике, так и в динамике:

Выбор метода анализа инвестиционной деятельности зависит от того, какие именно показатели требуется исследовать в ходе процедуры. Нередко оценщики используют все методы анализа одновременно, особенно в тех случаях, когда требуется получить комплексную картину. www.kp.ru пример, риски. Оценка эффективности инвестиционных проектов :: SYL.ruИнвестиционный бизнес-проект представляет собой комплекс мероприятий, направленных на выгодное вложение средств с целью получения прибыли в ближайшей перспективе. Число инвестиционных объектов весьма широко. Они могут отличаться в зависимости от разных критериев, таких как:

Независимо от специфики проекта, ему обязательно будут свойственны четыре составляющие: период реализации, объем расходов, денежный поток и ликвидная стоимость. Интерес к направлению обуславливается взаимоотношением этих 4 составляющих. Каждый проект имеет определенный перечень показателей его эффективности и оценок, которые рассчитываются на протяжении всего срока его существования. Общие данные должны в обязательном порядке содержать:

Любой проект должен сопровождаться бумагами, в которых четко описано направление движения инвестиций со сроками включительно. Важным параметром каждого объекта для инвестирования является сальдо материальных ресурсов. Оно рассчитывается на основании разницы между приходом денег и их расходом в течение каждого инвестиционного периода. Разработка проекта для инвестированияЛюбой инвестиционный проект активируется еще до момента реализации действий, предусмотренных в соответствующей документации. Его завершение также осуществляется гораздо позже предварительно установленных сроков. Существует всего две стадии инвестиционного цикла:

Многие специалисты настаивают на том, что инвестиционный проект имеет еще одну фазу, которая является переходящей между двумя описанными. Инвестиционная фаза – это широкий перечень задач, касающийся управления делом. Сюда можно отнести формирование финансовой и правовой основ, решение организационных задач. На этой стадии работы назначаются руководство и администрация, нанимается и обучается персонал. Внешняя среда как один из факторов рискаОценка инвестиционных проектов – это обобщенное понятие, которое довольно часто отделяется от внешней среды, в которой работает и развивается проект. Взаимосвязь компонентов отличается наличием двух важных последствий:

Эффективность инвестиционного проекта также будет зависеть еще и от того, насколько детально и внимательно были оценены и проконтролированы внешние потенциально важные факторы воздействия. Специалисты рекомендуют обращать внимание на такие моменты, как инфляция и возможность реализации проекта в любой из валют мира, перспективы для видоизменения системы налогообложения и поднятие либо снижение процентных ставок. К числу второстепенных внешних факторов, на основе которых должна проводиться оценка эффективности инвестиционных проектов, стоит отнести инфраструктуру региона, где расположен объект, и нормативно-правовую региональную базу, отношение федеральных и муниципальных властей к реализации определенного вида деятельности. Оценка проектовСпецифика, этапы и особенности использования значений экономической эффективности проектов постоянно меняются и требуют систематического изучения. Это обосновано двумя тенденциями. По одной из них, инвестиционный проект может выступать либо в качестве самостоятельной единицы для оценки, либо в формате элемента собственности, который в затратном варианте оценивается вместе с техническими ресурсами и интеллектуальными. Второе направление предусматривает оценку с целью в дальнейшем купить или продать собственность. Потенциальный владелец объекта рассматривает направление для инвестирования, сопоставляя предполагаемую сумму вложений с доходами, затратами и фактической ценой. Процесс дисконтирования в данной ситуации будет реализован в формате прибыльного подхода, который требует постоянной корректировки. Оценка инвестиционных проектов может осуществляться на основании большого количества факторов. Это и ситуация на рынке инвестирования, и фактическое состояние дел в этой сфере, и профессиональные интересы и способности инвестора, и финансовая состоятельность самого проекта, и геополитические факторы, и многое другое. Это то, что связано с личными предпочтениями и интересами инвестора. На практике применяются универсальные схемы и формулы, которые в числовых значениях и в материальных показателях способны явно открыть привлекательность того или иного направления. Четкие расчеты позволяют получить объективный ответ на вопрос, способен ли проект, в который планируется вложить деньги, принести хорошую прибыль, с легкостью перекрывающую любые расходы. Простая форма расчета инвестицийФинансирование инвестиционных проектов с точки зрения владельца капитала – это отказ от получения сиюминутной прибыли ради более высоких доходов в будущем. Проблема оценки привлекательности направления заключается в многостороннем анализе вложений и денежного потока, который они должны обеспечить. Задача аналитика заключается в том, чтобы определить, насколько предполагаемые результаты деятельности конкретного объекта соответствуют ожиданиям самого инвестора. Принятие решения относительно инвестирования допускается только при наличии информации о полном возмещении расходов, о соответствии размера дополнительной прибыли уровню риска, о вероятности достижения поставленной цели. Расчетные методы инвестиционных проектов подразделяются на простые (или статистические) и на усложненные, базирующиеся на изменении стоимости денег в определенном временном промежутке. Простые методы оценки были широко распространены в советской практике. Экономическая рациональность материальных вливаний основывалась на системе показателей, которые соответствовали фактическим условиям хозяйствования. Сюда можно отнести:

Инвестиционный процесс имеет уникальную характеристику – разрыв во времени. От момента вложения средств до момента получения прибыли на руки должен пройти определенный промежуток времени. Расчет инвестиционного проекта по простой, отечественной схеме является необъективным, так как он упускает столь значимый аспект, как время. Сложная форма расчета рентабельности проектаПринятие рыночных отношений и новых законодательных актов в отношении инвесторской деятельности открыли перед вкладчиками новые просторы для деятельности:

Отсюда простой вывод - при оценке любого проекта важно брать во внимание внешние факторы. Суть сложного метода оценки базируется на том, что денежные потоки на приход и на расход не оцениваются как единое целое, а являются вполне самостоятельными величинами. Объективная оценка возможна только тогда, когда затраты по конкретному проекту сопоставляются с прибылью на момент осуществления расходов. Таким образом, учитываются риски инвестиционных проектов, доходы дисконтируются. Экономическая оценка позволяет определить привлекательность направления по сравнению с другими отраслями, доступными для вложения средств. Оценка проекта по сложной методике предусматривает изучение таких показателей, как:

Рациональную оценку сферы инвестирования в современной экономике удается выставить только с учетом всего спектра показателей. Экономическая суть каждого направления разная. Аналитику доступна информация о разных гранях проекта, что делает возможным вынесение решения исключительно путем сопоставления всех значений. Эффективность проекта: виды и спецификаРеализация инвестиционных проектов допускается только после их комплексной оценки, которая может проводиться на основе ряда критериев, начиная от масштабности и заканчивая заинтересованностью инвестора. Главным показателем рентабельности направления является эффективность. Рационализм позволяет в дальнейшем получить от инвестиций не только экономическую выгоду, но и внеэкономическую, в частности снятие социальной напряженности. Эксперты рекомендуют по каждому из потенциальных направлений для вложения средств оценивать одновременно несколько типов эффективности, таких как:

Что диктует современная рыночная экономика?Любой инвестиционный проект в современных условиях рыночной экономики должен рассматриваться одновременно с большого количества сторон. Принципы и методы, которые позволяют провести аналитику направления, следующие:

Комплексный анализ и минимизация рисковПосле расчетов и создания бизнес-плана необходимо ответить на вопрос, способно ли предприятие в полном объеме реализовать задумку. Рациональный ответ помогает найти комплексный анализ экономической отрасли, в рамках которой и существует данный проект. Важна оценка конкурирующих организаций в данном направлении. Для стран Запада характерно для оценки отрасли в целом использовать следующие критерии:

Оценивая уровень конкурентоспособности проекта в целевом сегменте, получается не только определить его жизненный цикл. Перед инвесторами открываются максимально эффективные направления вложения средств, которые позволят поднять организацию на более высокий уровень. Стадия предварительной оценки объекта хоть и не затягивается на продолжительное время, но является весьма важной. При широкой разноплановости организаций общая схема предварительного анализа сводится к одному единственному сценарию, который предусматривает проведение ряда мероприятий, направленных на оценку коммерческой выполняемости проекта, технической и финансовой, а также экономической и институциональной. Последними анализируются риски. Если итоги анализа не соответствуют ожиданиям, направление не закрывается. Допускается внесение определенных корректировок с дальнейшим анализом, который будет осуществлен с самого начала. Подобная круговая схема оценки может повторяться до момента получения удовлетворительного результата расчетов. Даже если показатели инвестиционного проекта получились положительными, их стоит сравнить с данными других проектов аналогичного типа. Есть высокая вероятность того, что другие направления окажутся более привлекательными, способными принести отдачу в более короткие сроки. Для того чтобы максимально точно определить выгодное направление для вложения средств, нужно проделать огромный объем работы. Когда разговор заходит об инвестировании в крупные коммерческие проекты, такие как заводы или перерабатывающие производства, процесс аналитики ситуации на объекте может затягиваться на полгода, а то и более. От точности и объективности расчетов будет зависеть прибыль инвестора и размер рисков. Риски проектовАбсолютно все экономические инвестиционные проекты имеют прямое отношение к рискам самого разного характера. Уровень их влияния на деятельность объекта может возрастать в связи с радикальными изменениями в экономике государства, в связи с волатильностью конъюнктуры рынка, вследствие появления многочисленного количества инновационных направлений для инвестирования. В основе интеграционного риска реального процесса инвестирования лежат проектные риски. Они связаны с фактическими действиями. В системе показателей оценки объектов уровень рисков занимает третью по важности позицию. Реальные риски проектов подразумевают вероятность образования неблагоприятных финансовых обстоятельств в формате утраты ожидаемого инвесторского дохода при неопределенности его реализации. Оценка эффективности инвестиционных проектов невозможна без рассмотрения рисков, которые, в свою очередь, имеют характерные особенности:

Тут же стоит добавить, что оценивать риски по конкретному инвестиционному проекту крайне проблематично в силу ограниченного количества информации. Более того, на рынке недостаточно индикаторов, которые бы помогли осуществить максимально точные расчеты, позволяющие оценить инвестиционный проект. Пример эффективного капиталовложения всегда подкрепляется дополнительными расходами на оценку ситуации, на аналитику, на привлечение аудиторских компаний. Не только документация по объекту должна быть в идеале, но и сама фактическая работа проекта должна соответствовать имеющимся данным. Инвестиционный проект: примерНа практике инвестиционные проекты являются документами, которые детализировано описывают определенную бизнес-деятельность, начиная с этапа планирования и заканчивая получением определенных результатов. В качестве примера инвестиционного проекта можно привести возведение жилого комплекса. Инвестирование будет осуществляться в строительство. Для вхождения в проект необходимо выделить средства на покупку земельного участка, на строительные материалы, оплату труда рабочих и прочие моменты. Прибыльность проекта будет сформирована путем реализации готовых к эксплуатации квадратных метров и продажи мест для парковки. В качестве другого примера можно использовать вложение средств в завод пивоварения. Цель вложения будет заключаться в модернизации производственных линий и в дальнейшей реализации пива. Для достижения оптимальных показателей доходности стоит осуществить переоборудование, расширение старых и формирование новых рынков сбыта. Важные моменты – это расширение ассортимента и проведение комплекса маркетинговых мероприятий. Центром инвестиционного проекта может выступить любая компания и любое предприятие. Главное, чтобы рационально оценить эффективность вложений, нужно применить все описанные выше показатели к приоритетному направлению. www.syl.ru Анализ инвестиционного проекта: необходимость и методыДаже самая удачная идея вложения денежных средств требует подтверждения своей надежности и рентабельности. Для заказчика проект может быть жизненно важным, но инвестору стоит провести подробный анализ инвестиционного проекта, чтобы уберечь себя от потерь и спрогнозировать возможную выгоду. Ниже мы рассмотрим, как проводить анализ эффективности инвестиционного проекта и какие факторы при этом учитываются.

Зачем анализировать проектАнализ эффективности инвестиционного проекта позволяет получить результаты, которые можно оценить и сравнить с другими аналогичными. Эти результаты помогут определить:

Анализ проекта затрагивает не только финансовую сторону. В этом процессе учитываются:

Для инвестора наиболее важными показателями являются именно цифры, которыми выражается эффективность и прибыльность проекта. При этом, эффективность – это не только размер полученных доходов, а именно соотношение доходность/риск. Чем выше такой показатель, тем более привлекательным будет проект для инвестора. При равных показателях такого соотношения у нескольких проектов, инвесторы отдадут предпочтение проекту с минимальным уровнем риска. Заказчик, как правило, обращает внимание и на другие составляющие – социальную значимость и экологическую безопасность. Игнорирование возможных проблем в этих областях может привести к форс-мажорным обстоятельствам или внезапному закрытию проекта. Похожие статьи: к оглавлению ↑Принципы оценки эффективностиКомплексный анализ инвестиционных проектов должен включать все аспекты, которые затрагивает выбранный вид деятельности. При расчетах необходимо следовать таким принципам:

Методы оценки эффективностиЧтобы провести комплексный анализ инвестиционных проектов, необходимо оценить все стороны проекта. Применение различных методов позволяет повести наиболее полное исследование, включая большинство критериев и показателей. Социальная, экологическая и техническая составляющая являются более прогнозируемыми и очевидными для обеих сторон инвестиционной деятельности. Расчет экономической части – наиболее сложный и важный, поэтому мы остановимся именно на нем. Методы анализа инвестиционных проектов делятся на две группы: динамические и статические. В некотором роде их результаты и используемые переменные переплетаются, однако различия все же существуют. В статическом варианте не учитывается фактор времени и результаты получаются более теоретическими. Оценивая будущий проект, необходимо проводить оба вида исследований.

к оглавлению ↑ Статические методыИм присуща простота проведения расчетов, что объясняет их широкое использование для получения предварительной оценки. Здесь используются наиболее понятные и наглядные показатели. Однако результаты, полученные статическим методом, следует расценивать только как вспомогательные. Широко используемым показателем статического метода анализа является окупаемость инвестиций. Он нужен, чтобы понимать через какой промежуток времени инвестор сможет получить чистую прибыль, которая покроет инвестированные денежные средства. Рассчитывается он двумя способами:

Здесь Io выражает сумму начальных инвестиций, а CFcr — чистый доход за месяц или год, выраженный средним значением. PP может вычисляться также в месяцах или годах, в зависимости от долгосрочности проекта.

Для простоты понимания, эту формулу можно объяснить так: вычисляется время, через которое полученная прибыль будет равна начальной сумме вложений. Общий метод следует использовать для предприятий с нестабильной или варьирующей доходностью, например, сезонные виды деятельности. Многие инвесторы обращают внимание на показатель рентабельности инвестиций (ARR), который показывает соотношение средней чистой прибыли за месяц или год к сумме первоначальных вложений. Рентабельность можно посчитать по следующей формуле:

Недостатком таких расчетов является отсутствие учета фактора времени. В реальности, стоимость денег с годами меняется, поэтому проводить анализ инвестиционных проектов в условиях инфляции, учитывая ее значение, просто необходимо. Формула расчета окупаемости заранее ограничивает инвестора заданным расчетным периодом. Все изменения вне этого периода не учитываются, что также является недостатком. Именно поэтому статические методы анализа инвестиционных проектов считаются вспомогательными и дают возможность понять картину в целом. Более важными являются результаты динамических расчетов. к оглавлению ↑ Динамические методыЗдесь определяются наиболее важные показатели инвестиционной деятельности. Среди основных можно выделить следующие:

Именно эти критерии могут в полной мере описать эффективность и целесообразность вложения средств в выбранную деятельность. к оглавлению ↑ Анализ проектаМетоды анализа инвестиционных проектов выбираются, с учетом временных рамок, сложностей проекта и влияния внешних факторов. Чем масштабнее и долгосрочнее проект, тем более тщательный анализ требуется проводить.

Небольшим проектам достаточно статических расчетов для определения целесообразности вложения средств и понимания чего стоит ожидать. Похожие статьи: Крупные инвестиции в проект, жизненный цикл которого составляет несколько лет, требуют более точного анализа и большего количества данных. Это позволит минимизировать риски, изучить все детали и провести анализ чувствительности инвестиционного проекта к внешним факторам. В таком случае применяют динамические методы оценки. Изучению подвергаются все этапы будущего процесса:

Процесс грамотного анализа очень сложный и требует специальных знаний, опыта и понимания принципов экономики. Проводить его должны профессиональные аналитики или экономисты.

Крупные инвесторы нанимают целые коллективы для получения максимально точных и достоверных результатов. Процесс исследования предприятия и инвестиционной идеи может занимать несколько лет. Особое внимание уделяется показателям риска. Чтобы просчитать максимальное количество вариантов и учесть все аспекты, определяют несколько видов рисков, которым может быть подвержен инвестор:

Большое значение для принятия правильного решения имеет опыт инвестора. Успешные вкладчики, изучив несколько критериев, могут практически безошибочно определить насколько целесообразно будущее вложение. Если опыта пока не достаточно или не ясно, какой показатель является наиболее важным, то следует поискать информацию об аналогичных проектах или компаниях. Сопоставив прогнозы с результатами работы других людей, можно получить общую картину по ситуации и определить какие преимущества есть у вашей идеи. Не стоит торопиться, планируя инвестиционную деятельность. Уделив чуть больше времени подготовке и сбору информации, вы обезопасите себя от значительных потерь. Лучшими помощниками могут стать профессиональные аналитики или специалисты в области экономики. Понравилась статья? Жми на одну из кнопок - расскажи друзьям, это лучшая благодарность!Оцените статью  Загрузка... Загрузка...business-poisk.com Оценка эффективности инвестиционных проектов - важные моментыНа уровень прибыльности деятельности предприятия влияет то, насколько быстро и правильно предприниматель умеет принимать решения относительно вложения свободных денежных средств. Именно поэтому так важна оценка эффективности инвестиционных проектов. Она направлена на то, чтобы выявить возможные риски по ним, а также спрогнозировать потенциальную величину прибыли, связанную с реализацией.

Таким образом, оценка эффективности инвестиционных проектов начинается с расчета интегрального показателя уровня чистого дохода, который представляет собой разность будущих поступлений по проекту, дисконтированных с учетом временного фактора, и необходимых первоначальных поступлений. Если данный показатель меньше нуля, то дальнейшее рассмотрение такого капиталовложения не имеет смысла. Далее оценка эффективности инвестиционных проектов требует расчета эффективности использования материальных средств и показателя доходности, который представляет собой частное дисконтированных будущих поступлений и первоначальных вложений. Если данный индекс меньше единицы, то проект никогда себя не окупит, поэтому вам лучше не браться за его реализацию.

Если IRR больше существующей депозитной ставки или нормы доходности альтернативной финансовой операции, то такой проект должен быть обязательно принят, если его период окупаемости является приемлемым для инвестора. Это последнее условие и является ключевым в расчете периода окупаемости капиталовложений. В общем случае PI должно быть меньше срока возврата кредита по данной сумме. Если же вы инвестируете ваши собственные средства, то сначала нужно обдумать, на какой период вы готовы пустить их в оборот, т.е. когда они вам снова понадобятся. fb.ru

|

, где:

, где: , где:

, где:

Поэтому оценка экономической эффективности инвестиционного проекта включает в себя использование статистических методов, которые учитывают фактор времени, что является решающим для вкладчика. Для того чтобы сопоставить будущий уровень дохода по проекту и необходимые сегодня капиталовложения, используют математический метод дисконтирования. Оценка эффективности инвестиционного проекта принимает во внимание факторы, которые ведут к обесцениванию денег. В ходе анализа рассчитывается возможный эффект от изменения цен на товары, увеличения или уменьшения объема продаж и рыночного спроса на товары, а также издержек, связанных с реализацией продукции.

Поэтому оценка экономической эффективности инвестиционного проекта включает в себя использование статистических методов, которые учитывают фактор времени, что является решающим для вкладчика. Для того чтобы сопоставить будущий уровень дохода по проекту и необходимые сегодня капиталовложения, используют математический метод дисконтирования. Оценка эффективности инвестиционного проекта принимает во внимание факторы, которые ведут к обесцениванию денег. В ходе анализа рассчитывается возможный эффект от изменения цен на товары, увеличения или уменьшения объема продаж и рыночного спроса на товары, а также издержек, связанных с реализацией продукции. В связи с этим оценка эффективности инвестиционных проектов принимает во внимание четыре основных фактора, расчет которых и позволяет принять положительное или негативное решение в том или ином случае. К этим факторам относятся следующие: чистая прибыль (NPV), показатель доходности и эффективности (PI), уровень внутренней доходности проекта (IRR) и его период окупаемости (PP).

В связи с этим оценка эффективности инвестиционных проектов принимает во внимание четыре основных фактора, расчет которых и позволяет принять положительное или негативное решение в том или ином случае. К этим факторам относятся следующие: чистая прибыль (NPV), показатель доходности и эффективности (PI), уровень внутренней доходности проекта (IRR) и его период окупаемости (PP). Более полный анализ требует расчета показателей нормы доходности и времени окупаемости проекта. Норма внутренней доходности – это не что иное, как учетная ставка, при которой величина чистого дохода изменяет свой знак с плюса на минус, т.е. проект становится прибыльным для инвестора.

Более полный анализ требует расчета показателей нормы доходности и времени окупаемости проекта. Норма внутренней доходности – это не что иное, как учетная ставка, при которой величина чистого дохода изменяет свой знак с плюса на минус, т.е. проект становится прибыльным для инвестора.